二次相続を知っていますか⁉何も考えずに遺産分割をすると後悔するかもしれません

ご家族の方が亡くなると相続人間で、被相続人の方の財産を誰が取得するかについて遺産分割協議をする必要があります。また生前の対策として残していく相続人間で争いが起きなくするために、遺言書を作成する方もいらっしゃいます。

その際に重要なことは一次相続だけでなく二次相続もしっかり考慮することです。今回のブログでは二次相続について詳しく説明したいと考えています。

また税理士事務所スプリングが行っている相続税の節税対策につながる、二次相続シミュレーションも特別に解説致します。今から遺産分割協議をしないといけない相続人の方々や、ご自身の遺言書を作成予定の方には是非お読み頂けたら幸いです。

目次

1. 二次相続とは?

⑴意義

二次相続とは、一次相続の相続人の方が亡くなった時の相続のことを言います。これだけでは読んでくださった全員はご理解できないと思いますので、具体例を挙げて説明致します。

⑵一次相続

4人家族でお父さんが亡くなったとします。この最初に起こった相続のことを一次相続と言います。

ちなみに一次相続の法定相続人はお母さん・長男・長女の3人になるため、基礎控除額は4,800万円(3,000万円+600万円×3人)になります。

お父さんの財産が4,800万円を超えない限り、相続人の方々は相続税を納める必要がありません。

「基礎控除って何?」「なんで相続税を納めなくてもいいの?」という方は以前こちらのブログで基礎控除について詳しく説明していますので、お読み頂けたら幸いです。

⑶二次相続

二次相続は一次相続の相続人であるお母さん・長男・長女の誰かが亡くなった時の相続のことを言います。

今回はお母さんが亡くなってしまったとします。その場合の二次相続の法定相続人は長男・長女の2人になるため、基礎控除額は4,200万円(3,000万円+600万円×2人)になります。

お母さんの財産が4,200万円を超えない限り、相続人の方々は相続税を納める必要がありません。

2. 二次相続で相続税の負担が増える理由

一次相続の被相続人の方の財産金額が1億6,000万円以下でしたら、全額を配偶者が取得することで一次相続の相続税の納税額は0円になります。なぜなら配偶者の税額の軽減の制度が適用できるためです。

配偶者の税額の軽減を初めて聞いたという方は以前こちらのブログで詳しく説明していますのでご覧ください。

一次相続で1億6,000万円以下の財産全てを配偶者が取得することで相続税の負担が無くなります。一次相続だけを考えると配偶者が全て取得することが良い選択であるかもしれませんが、二次相続で膨大な相続税を納めることになる可能性が高いため、二次相続の負担も踏まえて遺産分割を考慮することをお勧め致します。

一般的に一次相続よりも二次相続の方が相続税の負担が大きくなります。税負担が大きくなることについての理由を1つ1つ説明致します。

⑴法定相続人の数が1人減るため

当たり前ですが、二次相続は一次相続の時に比べて法定相続人の数が1人減ってしまいます。上記1の事例でもある通り、基礎控除額が二次相続は一次相続の時に比べて600万円少なくなります。

また被相続人を被保険者として被相続人が保険料を負担していた保険契約がある場合には、その受け取った保険金は相続税の課税対象になりますが、こちらも多額の非課税限度額があります。算式は下記の通りです。

500万円×法定相続人の数

非課税限度額を超える保険金が相続税の課税対象になるのですが、非課税限度額は二次相続は一次相続の時に比べて500万円少なくなります。

具体例を挙げて考えてみます。上記1の事例と同じ4人家族の場合の場合の基礎控除額及び生命保険の非課税限度額は下の表の通りになります。

※生命保険金が非課税限度額よりも大きい1,500万円以上あることを前提としています。

| 一次相続 | 二次相続 | |

| 基礎控除額 | 4,800万円 | 4,200万円 |

| 生命保険の非課税限度額 | 1,500万円 | 1,000万円 |

| 合計 | 6,300万円 | 5,200万円 |

なんと二次相続は一次相続よりも財産から控除できる金額が1,100万円も少なくなってしまいます。このことから二次相続の方が相続税の負担が大きくなります。

⑵相続税は超過累進税率が適用されるため

相続税の税率は下記の通りになっています。

| 各相続人が取得する金額 | 税率 | 控除額 | |

| 1,000万円以下 | 10% | - | |

| 1,000万円超 | 3,000万円以下 | 15% | 50万円 |

| 3,000万円超 | 5,000万円以下 | 20% | 200万円 |

| 5,000万円超 | 1億円以下 | 30% | 700万円 |

| 1億円超 | 2億円以下 | 40% | 1,700万円 |

| 2億円超 | 3億円以下 | 45% | 2,700万円 |

| 3億円超 | 6億円 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 | |

このように各相続人が取得する金額が大きいほど、高い税率で相続税が課されてしまいます。一次相続で配偶者の税額の軽減があるからといって被相続人の方の財産を配偶者の方が全額取得したとします。

すると二次相続では配偶者の方が所有した財産だけでなく、一次相続の被相続人の方が所有していた財産も合算して相続する形になってしまいます。まず相続する財産の総額が増える形になります。

また4人家族の場合には、一次相続は法定相続人3人で分けて相続税が計算されるのに対し、二次相続では法定相続人2人で分けて相続税が計算されるため、必然的に1人当たりが取得する相続財産は大きくなってしまいます。

超過累進税率が採用されている相続税において、二次相続では一次相続に比べて高い税率で課税されるため、二次相続の方が一次相続よりも相続税の負担が大きくなっていまいます。

⑶配偶者の税額の軽減が適用できない

相続税において配偶者の税額の軽減は節税の観点で非常に有利な制度となっています。1億6,000万円以下又は配偶者の法定相続分以下までの正味の遺産額は相続税が課税されないため、この制度を上手く活用することで相続税の負担が大きく減ることになります。

こちらも考えたら当たり前ですが、配偶者の税額の軽減は一次相続でしか使えず、二次相続では適用不可になります。したがって配偶者の税額の軽減を適用できない二次相続の方が相続税の負担が大きくなってしまいます。

なお、お父さんが一次相続・子どもが二次相続の場合には相続人である子どもの配偶者には配偶者の税額の軽減を適用できます。

3. 二次相続シミュレーション

税理士事務所スプリングは相続に強い税理士事務所として、ご依頼頂いた一次相続の節税だけを考えて相続税申告書を税務署へ提出するのではなく、二次相続も踏まえて遺産分割のアドバイスを行うようにしています。

なぜなら目先の相続だけでなく、一次相続・二次相続の合計の税負担が一番少なくなることがお客様にとってベストなコンサルティングになると考えているためです。

⑴配偶者の方の所有財産額を確認します

相続税申告は亡くなった被相続人の方の所有財産に対して相続税が課されます。しかし二次相続も踏まえて遺産分割案のシミュレーションを行うためには、配偶者の方の所有財産も把握する必要があります。

二次相続で税負担が大きくなることをご理解した上で、配偶者の方が所有している財産額を教えて頂きます。なお、土地を所有されている場合には実際に弊所が土地の相続税評価額も算定します。

⑵シミュレーション資料を作成します

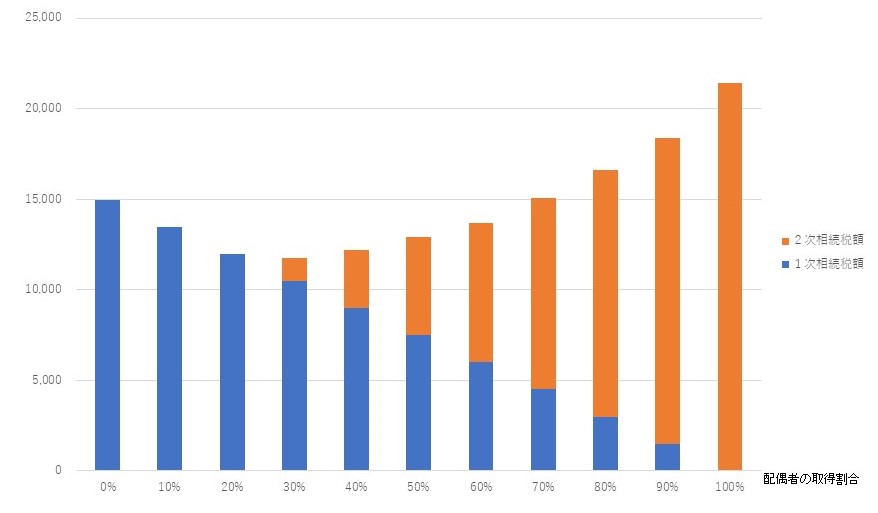

一次相続の被相続人の方の正味の遺産額及び配偶者の方の所有財産額を把握した上で、一次相続において配偶者の方が何%の割合で被相続人の方の相続財産を取得したら、一次相続・二次相続の合計額が最小になるかについてのシミュレーションを行います。

【事例】被相続人の方の正味の遺産額:1億5,000万円、配偶者の方の所有財産が1,000万円の場合でシミュレーションした結果

(単位:千円)

| 配偶者の取得割合 | 0% | 10% | 20% | 30% | 40% | 50% | 60% | 80% | 100% |

| 一次 相続 |

14,950 | 13,454 | 11,960 | 10,464 | 8,970 | 7,474 | 5,980 | 2,990 | 0 |

| 二次 相続 |

0 | 0 | 0 | 1,300 | 3,200 | 5,450 | 7,700 | 13,600 | 21,400 |

| 合計額 | 14,950 | 13,454 | 11,960 | 11,764 | 12,170 | 12,924 | 13,680 | 16,590 | 21,400 |

①配偶者が全額取得した場合

配偶者の方が一次相続で被相続人の財産を100%取得した場合のグラフが一番右になっています。相続財産が1億6,000万円以下(1億5,000万円)あるため、配偶者の税額の軽減を適用することで一次相続の納税額が0円になります。

一次相続だけを考えたらこれがベストですが、二次相続において配偶者の方が所有していた財産(1,000万円)だけでなく、一次相続の財産(1億5,000万円)の合計額が相続税の課税の対象となるため、結果として一次相続・二次相続の合計額が一番大きくなり望ましくない遺産分割の割合であるということができます。

②配偶者の取得金額が0円の場合

配偶者の方が一次相続で被相続人の財産を0%取得した場合(何も取得しなかった場合)のグラフが一番左になっています。一次相続において配偶者の税額の軽減の適用が全くできないため、一次相続の負担税額が一番大きくなってしまっています。

一方、二次相続においては配偶者の方が所有していた財産(1,000万円)が相続税の基礎控除額4,200万円(3,000万円+600万円×2人)を下回るため、二次相続においては相続税の負担は生じません。

二次相続の納税義務は無くなりますが、一次相続において多額の納税義務が生じるため配偶者の方が全く相続財産を取得しないことは良い分割案ではないということができます。

③配偶者の取得割合を30%にした場合

今回のシミュレーションでは、配偶者の方の取得割合を30%にすることが一次相続・二次相続の合計額が一番少なくなるということが表・グラフから把握できます。

しかし配偶者の方が被相続人の方よりもずいぶん若かったり、また老人ホームに入居しており配偶者の方が亡くなってしまうまでに多くの財産を消費する可能性が高い場合には、配偶者の方の取得割合を増やしてみるといったような調整も行うようにしています。

⑶遺産分割協議をして頂く

シミュレーション結果をご理解して頂いた上で、相続人の方々に遺産分割協議をして頂きます。相続対策のための遺言書の作成の場合も同様です。

ちなみに税金の負担のベストな割合はあくまで参考資料であるため、最善からかけ離れた遺産分割案であったとしても税理士事務所スプリングでは相続人の方々の希望に従って遺産分割協議書を作成するようにしています。

なぜなら節税も大事ですが、一番大事なことは相続人の方々の意向だと考えているからです。しかし事前知識が無いと後で後悔して欲しくないため、税金面では何がベストの分割案であるかについては資料を用いて説明するように心掛けています。

4. まとめ

今回は二次相続について説明致しました。事例のグラフを見て分かるように相続税は配偶者の方が相続財産をいくら取得するかによって、大きく負担する金額が変化する税目となっています。しかし一次相続だけでなく近い将来に起きる可能性が高い二次相続も考慮に入れることが重要となっています。

税理士事務所スプリングでは相続に強い税理士事務所として、お客様にベストになるように遺産分割1つを取ったとしても様々なシミュレーションをして提案するように心掛けています。

ご相談がございましたら下記のお問い合わせボタンからご連絡頂けたら幸いです。お読みくださり誠にありがとうございました。