生前贈与の加算期間が3年から7年に延長されます!年内贈与なら、まだ間に合うかも⁉

贈与税は相続税を補完する役割があると言われています。相続税は被相続人の方が亡くなった日に所有していた全ての財産に課されます。超過累進税率が採用されるため、相続財産が多額になると相続人の方々が負担すべき相続税額は多額になってしまいます。

そこで亡くなる前に財産を相続人の方々に移転すれば相続税の納税額を減らすことが可能ですが、相続人が相続開始前3年以内に被相続人から暦年贈与により取得した財産がある場合には、その贈与により取得した財産の贈与時の価額を相続税の課税価格に加算することになっています。つまり亡くなる3年以内に生前贈与しても意味がありません。

令和5年度税制改正によって、この贈与財産を加算する期間が3年以内から7年以内に変更されました。この変更について詳しく解説しますので、生前贈与を検討中の方は以前より効果が薄くなってしまうため税制改正による変更をよく検討してから贈与を実行して頂けたら幸いです。

目次

1. 贈与財産の加算

⑴令和5年までの暦年贈与

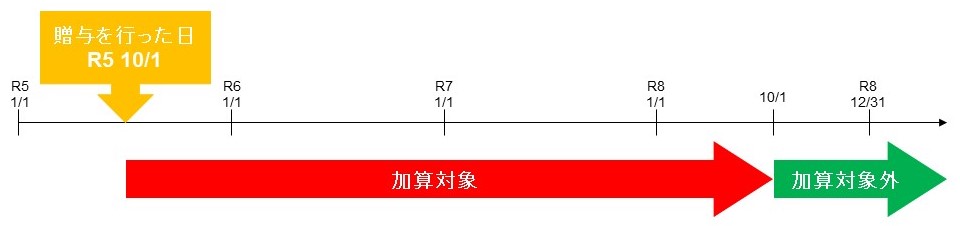

令和5年12/31までの暦年贈与の場合には、今まで通り相続開始前3年以内に被相続人から暦年贈与により取得した財産の贈与時の価額を相続税の課税価格に加算します。年内贈与でしたらまだ間に合いますので、検討されている方は早めに贈与を行うことをお勧め致します。

R5年10/1に生前贈与により相続人が財産を取得したとします。R8年10/1までに相続が発生した場合には、贈与財産の価額(R5年10/1時点)を相続財産に加算する必要があります。しかしR8年10/2以降に相続が発生した場合には、贈与財産の価額を相続財産に加算する必要はありません。

⑵令和6年以降の暦年贈与

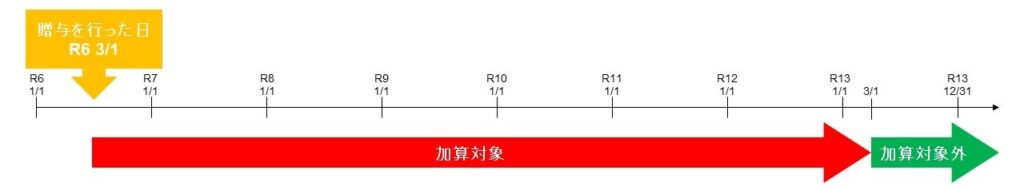

令和5年度税制改正によって令和6年1/1以降に行われる贈与に関しては、相続財産に加算される期間が7年になります。

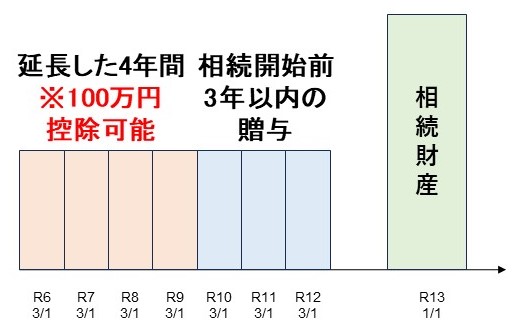

令和6年3/1に贈与したとします。7年に加算期間が延びたことによって、R13年3/1までに相続が発生した場合には贈与財産の価額(R6年3/1時点)を相続財産に加算する必要があります。しかしR13年3/2以降に相続が発生した場合には、贈与財産の価額を相続財産に加算する必要はありません。

3年から7年になったことで生前贈与の相続税の税負担を軽減するという効果が薄くなったということが言えます。令和6年以降に暦年贈与により相続税対策をする場合には、この延長期間もしっかりと考慮してスキームを組む必要があります。

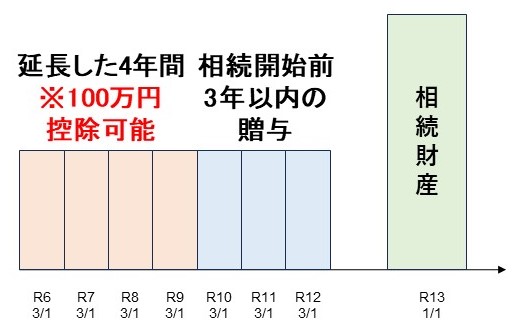

また、この延長した4年間(相続開始前3年超7年以内)に被相続人の方から受けた贈与に関しては、贈与財産の価額の合計額から100万円を控除した金額を相続財産に加算することになります。

【事例】

令和6年3/1から毎年3/1に100万円を贈与したとします(基礎控除額の範囲内ですので贈与税申告書は提出していません)。令和13年1/1に相続が発生した場合に相続財産に加算される金額は600万円(100×3年+100×4年-100万円)となります。

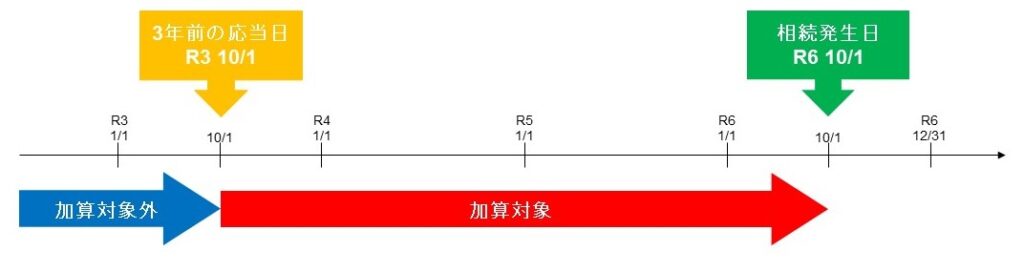

2. 贈与財産の加算

生前贈与を加算する期間は、相続開始日の3年前の応答日からとなります。例えばR6年10/1に相続が発生した場合には相続開始日の3年前の応答日は令和3年10/1ですので、令和3年10/1~R6年10/1の間に行われた生前贈与が相続財産加算の対象となります。令和3年9/30以前に行われた贈与は加算対象外です。

今回の改正は遡及適用されるものではなく、令和6年1/1以降に行われる贈与から適用されます。したがって令和6年に生じる相続に関して相続財産に加算される贈与財産は、相続開始前3年以内に被相続人から暦年贈与により取得したものに限られます。7年に延長された改正の効果がいつから生じるかについて気になる方もいると思われますので、相続発生年度ごとに分けて説明致します。

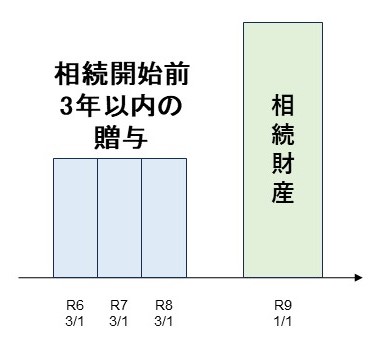

⑴令和9年までに発生した相続

※説明の関係上、相続は1/1に発生し贈与は3/1に行われるとします(下記⑵~⑸も同様です)。

令和9年までに発生した相続については税制改正によって生前贈与の加算期間が7年に延長されたとしても、今まで通り相続開始前3年以内の贈与が加算対象となります。また延長された期間がないため、100万円の控除も適用できませんのでご注意ください。この期間に生じた相続に関しては今回の税制改正の影響を受けないことになります。

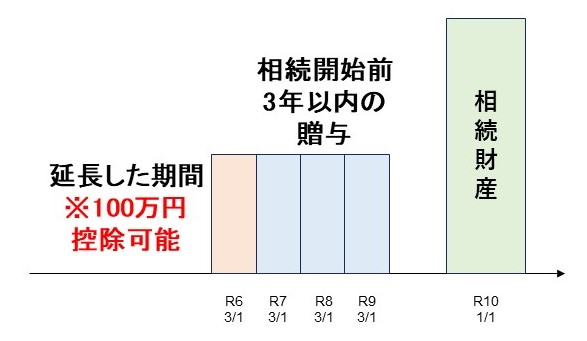

⑵令和10年に発生した相続

令和10年に発生した相続から今回の税制改正の効果が生じることになります。令和7年3/1~令和9年3/1に行われた暦年贈与は相続開始前3年以内の贈与に該当するため今まで通り相続財産に加算されますが、令和6年3/1に行われた暦年贈与は延長した期間の贈与に該当するため100万円を控除した残額が相続財産に加算されます。

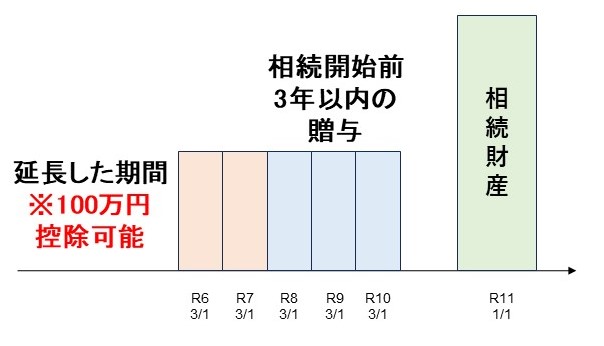

⑶令和11年に発生した相続

令和11年に発生した相続については令和8年3/1~令和10年3/1に行われた暦年贈与は相続開始前3年以内の贈与に該当するため相続財産に加算されます。また令和6年3/1及び令和7年3/1に行われた暦年贈与は延長した期間の贈与に該当するため、贈与財産の価額の合計額から100万円を控除した残額が相続財産に加算されます。

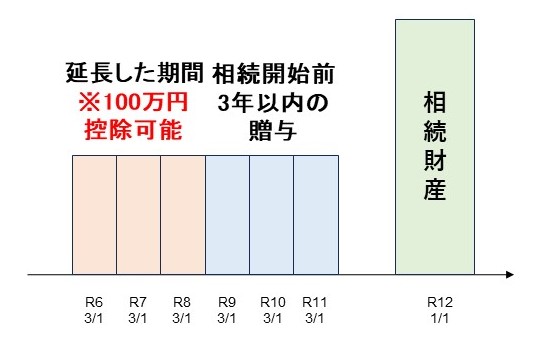

⑷令和12年に発生した相続

令和12年に発生した相続については令和9年3/1~令和11年3/1に行われた暦年贈与は相続開始前3年以内の贈与に該当するため相続財産に加算されます。また令和6年3/1~令和8年3/1に行われた暦年贈与は延長した期間の贈与に該当するため、贈与財産の価額の合計額から100万円を控除した残額が相続財産に加算されます。

⑸令和13年以降に発生した相続

令和13年に発生した相続については令和10年3/1~令和12年3/1に行われた暦年贈与は相続開始前3年以内の贈与に該当するため相続財産に加算されます。また令和6年3/1~令和9年3/1に行われた暦年贈与は延長した期間の贈与に該当するため、贈与財産の価額の合計額から100万円を控除した残額が相続財産に加算されます。

令和13年以降の相続から今回の改正の影響をフルに受けて7年間の贈与財産の価額が相続財産に加算されることになります。ちなみに令和14年に発生した相続は令和6年に行われた暦年贈与が延長された期間の対象外となりますので、現行の制度ではこれ以上加算される期間は増えないためご安心ください。

3. 暦年贈与は意味が無くなる⁉

相続財産に加算される期間が7年になったことにより令和6年以降は生前贈与は意味が無くなると心配になった方も多くいらっしゃると思いますが、下記のケースに該当する場合には生前贈与を活用する意味があります。

⑴贈与した後7年を経過してから相続が発生した場合

令和6年1/1以降に行われる贈与であっても生前贈与の加算対象期間外である7年を過ぎてから相続が起きた場合には、相続財産の加算対象外となります。

現行の3年から7年への延長はかなり加算される期間が増えてしまったと言えますが、亡くなる直前ではなく早い時期から相続対策として生前贈与を行っている場合には今まで通りメリットを享受することが可能です。

⑵相続人以外に生前贈与した場合

贈与財産の相続財産への加算は、相続又は遺贈により財産を取得する相続人に対して行われるため、財産を取得しない孫等へ生前贈与を行った場合には3年から7年に延長されても全く影響がありません。

しかし孫等が下記に該当する場合には、贈与財産の加算の対象となってしまうためご注意ください。

①父親が贈与を行う祖父・祖母よりも先に亡くなって、孫が代襲相続人になった場合

②孫が祖父・祖母の養子になっている場合

③遺言により孫に財産を遺贈する場合

④生前贈与後に相続時精算課税制度を適用して孫に贈与を行った場合

祖父・祖母から父親、父親から子へ相続により財産が移転する場合、相続が発生するごとに相続税が生じるため世代を跳ばした生前贈与を行うことを決断する方もいましたが、今回の税制改正により孫へ贈与を検討する方が増えると予想されます。しかし上記のような注意点もありますので贈与を実行する前に、しっかり該当していないかについて確認することをお勧め致します。

4. 贈与税額控除(暦年課税)

相続開始日前7年以内に行われた生前贈与に関しては、贈与財産が相続財産に加算されて意味が無くなってしまうことを説明致しましたが、過去に納めた贈与税はどうなるのか気になる方もいらっしゃると思われます。

贈与税と相続税の二重課税を防ぐ趣旨から、相続財産に加算された贈与財産に係る贈与税の税額は相続税額から控除することが可能です。

したがって相続開始前7年以内に行った生前贈与につき納めた贈与税額がある場合には、相続税申告の際に控除額を把握するために必要となりますので贈与税申告書を保管しておくことをお勧め致します。

5. 税率差を考慮した相続対策

税理士事務所スプリングでは、相続対策コンサルティングの一環として生前贈与を提案することもあります。その際に注目することは相続税の税率と贈与税の税率の差です。

⑴相続税

| 各相続人が取得する 相続財産の金額 |

税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 1,000万円超 3,000万円以下 | 15% | 50万円 |

| 3,000万円超 5,000万円以下 | 20% | 200万円 |

| 5,000万円超 1億円以下 | 30% | 700万円 |

| 1億円超 2億円以下 | 40% | 1,700万円 |

| 2億円超 3億円以下 | 45% | 2,700万円 |

| 3億円超 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

⑵贈与税(特例税率)

18歳以上の者が直系尊属(父・母・祖父・祖母)から贈与を受けた場合には特例税率が適用されます。

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | - |

| 200万円超 400万円以下 | 15% | 10万円 |

| 400万円超 600万円以下 | 20% | 30万円 |

| 600万円超 1,000万円以下 | 30% | 90万円 |

| 1,000万円超 1,500万円以下 | 40% | 190万円 |

| 1,500万円超 3,000万円以下 | 45% | 265万円 |

| 3,000万円超 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

⑶贈与税(一般税率)

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | - |

| 200万円超 300万円以下 | 15% | 10万円 |

| 300万円超 400万円以下 | 20% | 25万円 |

| 400万円超 600万円以下 | 30% | 65万円 |

| 600万円超 1,000万円以下 | 40% | 125万円 |

| 1,000万円超 1,500万円以下 | 45% | 175万円 |

| 1,500万円超 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

⑷弊所の取り組み

税理士事務所スプリングが行う相続対策コンサルティングでは、まず依頼者の現時点での財産額を把握します。その後、平均余命年数や依頼者の生活費を考慮して予想される相続財産額を算定します。

その相続財産額を基に相続税額を計算するのですが、そこで注目するのは相続税の税率です。生前対策で暦年贈与を行うことは非常に効果が高い対策ですが、贈与税率は非常に高いため無計画の贈与は逆に税負担が大きくなってしまいます。

例えば子どもに5,000万円を贈与したとします。贈与税の特例税率が適用できたとしても贈与税は20,495,000円(※)かかってしまいます。税引き後の手取りが29,505,000円になるため、何のために贈与したか分からなくなってしまいます。

(※) (50,000,000-1,100,000)×55%-6,400,000=20,495,000円

そこで相続税率よりも低い贈与税率が適用される金額だけを生前贈与して頂くようにアドバイスしています。今までは相続開始前3年以内の暦年贈与が相続財産に加算されるだけでしたので、余程依頼者が高齢でない限りは考慮せずにスキームを組んでいましたが、今回の税制改正で延長された7年という期間は亡くなられてしまう可能性もあるため、例え贈与税の方が負担が少なくても容易に生前贈与の方が望ましいと判断しない方が良いと考えています。

6. まとめ

令和5年度の税制改正は大きく相続税の取り扱いが変わってしまいました。しかし令和6年1/1からスタートですので、まだ令和5年中に行った暦年贈与は対象外です。もし贈与を検討中の方は今年までに行うことをお勧め致します。

税理士事務所スプリングでは、相続対策コンサルティングとして生前贈与のサービスも行っています。贈与のシミュレーションから始まり、贈与契約書の作成・贈与税申告書の提出まで対応しています。また土地・家屋の贈与の場合には登記も必要なため、連携している司法書士を紹介することも可能です。贈与に関してご相談等がございましたら、お気軽にお問い合わせください。