賃貸用不動産で相続税の節税対策⁉有効活用すれば、あなたの相続税の負担が減るかもしれません!

税理士事務所スプリングが相続対策としてお客様に提案する方法としては、第1位:生命保険、第2位:生前贈与となっています。生命保険って相続税の節税になるの?という方はまず下記のブログをお読み頂けたら幸いです。

保険は既に非課税枠まで入ったし、生前贈与は1年につき110万円しか非課税にできない…。他にいい相続対策は何か無いですか?

弊所では生命保険の非課税枠を利用してもまだ基礎控除より1億円以上も相続財産をお持ちの方には、他の相続対策として賃貸用不動産の購入も勧めています。

今回はなぜ賃貸用不動産を購入すると相続税の節税対策になるのかについて詳しく説明致しますので、残していくご家族の相続税の負担がご心配な方は是非このブログをお読み頂けたら幸いです。

目次

1. 価額の違いを利用する

【事例】

賃貸用不動産を18億円(土地:11億円、家屋:7億円)で購入したとします。

※借地権割合:70%,借家権割合:30%

⑴土地

相続税申告の実務をする上で、土地の価額について次の3つ価額の違いを理解することが重要となります。

①時価

市場における現在の価値を意味します。需要と供給の関係で決まる価額であるため、正確な金額を知るためには不動産鑑定士に依頼したり、何社かの不動産会社に時価を見積もってもらう必要があります。

実際に賃貸用不動産を購入した場合には、その購入金額が当該賃貸用不動産の時価であると理解して問題ございません。

②相続税評価額

相続税申告や贈与税申告で土地の評価額となるのが、この相続税評価額です。土地の評価方法は当該土地が路線価地域にあるのか、倍率地域にあるかで変わります。

路線価地域にある場合には、評価対象地が接している道路の路線価(評価対象地の形状に基づき一定の調整を行った後の金額)に地積を乗じて評価額を算出します。

倍率地域にある場合には、後述する固定資産税評価額に国税庁が定めた倍率を乗じて評価額を算出します。

路線価も倍率も国税庁のホームページに載っていますので、ご自身の土地の相続税評価額が気になる方は一度調べてみてください。

③固定資産税評価額

土地や家屋を所有している方は毎年固定資産税を納めていると思われますが、固定資産税評価額は固定資産税の課税の基準となる土地・家屋の評価額のことを言います。

都税事務所や市役所から送られてくる固定資産税の納税通知書に、ご自身が所有されている土地・家屋の固定資産税評価額が記載されているので調べてみてください。

【注意】

固定資産税の納税通知書に載っている「価格」に記載されている金額が固定資産税評価額となりますので、間違えないようにご注意ください。

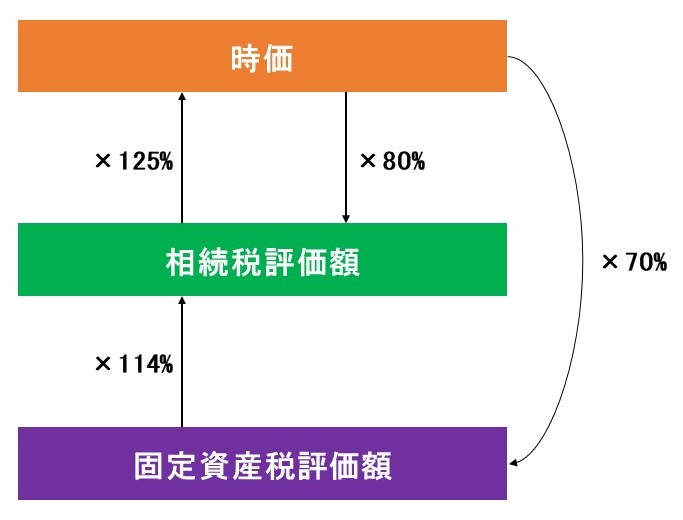

④3つの価額の関係性

上記①~③の価額の関係性は下記の図の通りになります。

一般的に相続税評価額は時価に80%を乗じた金額と近似しており、固定資産税評価額は時価に70%を乗じた金額と近似していると言われています。

ちなみに税理士事務所スプリングでは路線価方式で土地の相続税評価額を算定した後に必ず納税通知書に載っている固定資産税評価額に114%を乗じて算出した金額と比べて、大きな乖離が無いかをチェックするようにしています。

土地を購入することで時価と相続税評価額の差を利用し、相続財産を大きく圧縮することが可能です。賃貸用不動産は時価で購入しますが、相続税申告の際にはその土地の価額は相続税評価額で算出されます。

この評価方法の違いにより購入時の価額よりも低い金額で評価されることになり、結果として相続税の負担を軽減する効果が生まれます。

【事例】

土地の相続税評価額:11億円(土地の時価)×80%=8.8億円

⇒2.2億円も評価額が減少したことになります。

⑵家屋

家屋も時価と相続税評価額の差を利用して相続財産を圧縮することが可能です。家屋の相続税評価額は土地とは異なり、固定資産税評価額がそのまま相続税評価額となります。

【算式】

家屋の相続税評価額=固定資産税評価額×1.0

したがって家屋を時価で購入することで30%も相続財産を圧縮することが可能となります。

【事例】

家屋の相続税評価額:7億円(家屋の時価)×70%=4.9億円

⇒2.1億円も評価額が減少したことになります。

2. 賃貸用不動産の評価方法を利用する

不動産を購入しただけでも上記1で説明した通り、時価と相続税評価額の差を利用することで相続財産を大きく圧縮することができますが、不動産の用途を賃貸用とすることで更に相続財産を圧縮できます。

⑴土地

賃貸用不動産とすることで土地は貸家建付地に該当します。貸家建付地の相続税評価額を算定する上で、家屋を借りている方の権利に相当する評価額を差し引くことができるため、自用地として所有しているよりも土地の相続税評価額を低くすることが可能となります。

【算式】

貸家建付地の相続税評価額=自用地価額×(1-借地権割合×借家権割合×賃貸割合)

【事例】※賃貸割合を100%とします。

8.8億円×(1-70%×30%)=6億9,520万円

⑵家屋

賃貸用不動産とすることで家屋は貸家に該当します。貸家の相続税評価額を算定する上で家屋を借りている方の権利に相当する評価額を引くことができるため、自用と比べて家屋の相続税評価額は低くなります。

【算式】

貸家建付地の相続税評価額=家屋の固定資産税評価額×(1-借家権割合×賃貸割合)

【事例】※賃貸割合を100%とします。

4.9億円×(1-30%)=3億4,300万円

3. 比較表

現預金を所有したままではなく賃貸用不動産を購入することで、下の表の通り相続財産を大きく圧縮することが可能となります。

| 賃貸用不動産 | 購入金額 | 相続税評価額 |

| 土地 | 1,100,000,000円 | 695,200,000円 |

| 家屋 | 700,000,000円 | 343,000,000円 |

| 合計 | 1,800,000,000円 | 1,038,200,000円 |

賃貸用不動産である土地及び家屋を18億で購入した場合には、相続税評価額で算定すると10億3,820万円となり、賃貸用不動産の購入前と比べて相続財産が7億6,180万円も減少したことになります。相続税評価額を購入金額で割った割合は57.67%となります。

このスキームを活用することで多額の相続財産を圧縮し、相続税の負担を軽減することが可能となります。

4. 留意事項

⑴居住用の区分所有財産の相続税評価額

多額の借入金を原資にタワーマンションを購入して相続財産を圧縮することで納付すべき相続税額を0円にした相続対策が問題視されて、令和6年1/1以降に相続や贈与によって分譲マンションやタワーマンションを取得した場合には一定の調整がされるようになりました。

詳しくは以前弊所が記載した下記のブログをお読み頂けたら幸いです。

⑵小規模宅地等の特例

賃貸用不動産を相続した相続人が貸付事業を相続税の申告期限までに引き継いだ等の、一定の条件を満たす場合には貸付事業用宅地として小規模宅地等の特例が適用できます。

しかし貸付事業用宅地として減額される割合は50%(200㎡までの宅地)といったように、他の小規模宅地等の特例(事業用宅地等・特定居住用宅地等)よりも減額される割合が低いので、相続税申告をする際にはどの土地を小規模宅地等の特例の対象地とするかについて、きちんと有利判定してから適用するようにしてください。

5. 弊所の取り組み

今回は相続税対策で有効である賃貸用不動産の購入について事例も含めて詳しく説明致しました。確かに賃貸用不動産を購入することで多額の相続財産を圧縮することができますが、このスキームには大きな問題点があります。

それは相続人が相続後に賃貸用不動産のオーナーになるという点です。相続人が不動産賃貸業に興味を持っている方だったら良いですが、全く興味が無い方だったら相続財産に賃貸用不動産があると相続人にとって大きな負担になります。

税理士事務所スプリングではお客様ファーストの考えから、賃貸用不動産を購入する前に一度相続人の方と話し合ってみることを相談者に勧めています。相続税の節税よりもご家族との関係の方が大切だと考えているからです。

もし話し合った結果このスキームを実行したい場合には、弊所の顧問先や連携先に不動産会社もいるのでノーストップでサポートできる体制は整っています。相続対策で賃貸用不動産の購入を検討したい方はお気軽に下記のお問い合わせボタンからご連絡頂けたら幸いです。

弊所のブログを最後までお読みくださり、誠にありがとうございました。他のブログも気になる内容がございましたら是非お読み頂けたら幸いです。引き続きよろしくお願い致します。