生前贈与の保険活用について税理士が解説致します!非課税枠以外にも保険はメリットがあります

相続対策において保険の活用は必要不可欠と言えるほど、相性が抜群です。なぜなら多額の非課税限度枠があるからです。相続税の非課税限度枠とは何⁉という方は以前弊所のブログで詳しく説明していますので、下記の記事をお読み頂けたら幸いです。

実は相続対策で使える保険活用は非課税限度枠以外にもあります。今回のブログは既に非課税限度枠を超える死亡保険金をかけることで相続対策をされている方に是非知って頂きたい内容になっていますので、該当する方はお読み頂けたら幸いです。

目次

1. 孫へ生前贈与した金銭で保険に加入してみましょう

令和6年1/1以降に行われる生前贈与の加算期間が3年から7年に延長されました。これにより相続人に亡くなる直前に生前贈与しても意味が無くなってしまいました。

初めて聞いたという方は下記のブログをお読み頂けたら幸いです。令和6年度の税制改正の内容を詳しく解説しております。

しかし孫への贈与は、孫は相続人では無いため生前贈与しても相続財産に加算されません。このことから令和6年以降は孫への贈与が更に増えることが予想されています。

年間110万円以下だったら無税で贈与できるとは聞きましたが、孫はまだ成人しておらず大金を与えることに迷っています。将来のために貯金して欲しいが、孫に浪費癖(ろうひへき)が付いたら困りますし💦

税理士事務所スプリングは東京都・神奈川県で相続相談会を月に数回対応していますが、ご参加くださった方に税制改正があったことで孫への贈与を勧めるとこのような躊躇い(ためらい)の声をよくお聞きすることがあります。

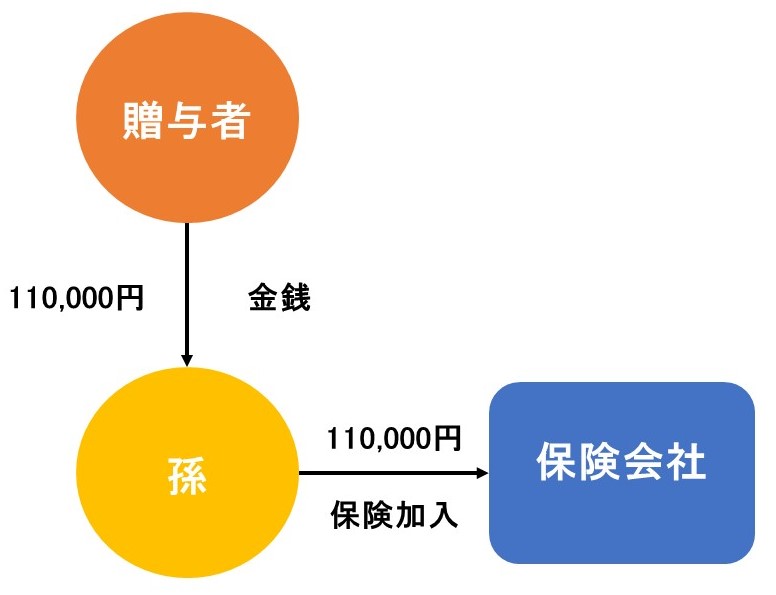

そこで弊所がそのような悩みを持った方々に対して提案していることは、孫へ生前贈与した金銭を原資に被保険者を贈与者とした生命保険に加入してみるということです。

これをすることで成人していないお孫さんが自由に受贈した金銭を使用することができないため、将来に向けて貯めることが可能となります。

2. メリット

孫へ生前贈与した金銭で保険に加入してみることで、下記のようなメリットを享受することが可能となります。

⑴税負担を軽減できます

孫へ生前贈与した金銭で保険に加入してみることで実際に贈与者が亡くなった時に、孫が負担すべき税金を軽減することが可能となります。

贈与者を被保険者にした生命保険金については保険料の負担者が誰であるかによって保険金の受取人である孫が負担すべき税金が変わってきます。

| 負担者 | 税金 |

| 贈与者 | 相続税 |

| 第三者 | 贈与税 |

| 孫 | 所得税 |

今回のケースでは保険料の負担者は孫に該当するため、孫には所得税が課されます。しかし生命保険金の受け取りは一時所得に該当することから、課税される所得金額が少なく計上されることになります。

【事例】

・一時所得の収入金額 :10,000,000円

・支払い済み保険料の金額:8,000,000円

⇒上記の場合に課税される一時所得の金額は下記の通りになります。

①差引金額 :10,000,000-8,000,000=2,000,000円

②一時所得の金額 :①-500,000(特別控除額)=1,500,000円

③課税される一時所得の金額:②×1/2=750,000円

※その年分において、死亡保険金以外に一時所得となる所得がない場合を前提としています。

雑所得の場合には上記①が課税される所得金額になりますが、一時所得に該当すると500,000円の特別控除額を控除できるだけでなく、控除後の金額の1/2相当額が課税される一時所得の金額になるため税負担をかなり軽減することが可能です。

なお、現状における所得税・住民税の合計の最高税率は55.945%であるため、1/2される一時所得の実質税負担は最高27.9725%となります。

【課税される所得金額に対する税額(所得税・住民税の合計額)】

| 課税される所得金額(A) | 課税される所得金額に対する税額(所得税・住民税) |

| 0円 | 0円 |

| 1,000円~1,949,000円 | A×15.105% |

| 1,950,000円~3,299,000円 | A×20.21%-97,500円 |

| 3,300,000円~6,949,000円 | A×30.42%-427,500円 |

| 6,950,000円~8,999,000円 | A×33.483%-636,000円 |

| 9,000,000円~17,999,000円 | A×43.693%-1,536,000円 |

| 18,000,000円~39,999,000円 | A×50.84%-2,796,000円 |

| 40,000,000円~ | A×55.945%-4,796,000円 |

※復興特別所得税(基準所得税額の2.1%)も含めています。

※住民税は一律10%となります。

⑵相続税の非課税限度枠と併用できます

相続対策で一番有効な手段は前述した通り、保険の非課税限度枠(500万円×法定相続人の数)を活用することです。しかし非課税限度枠を超える部分の保険については、そのまま相続財産として課税されるため意味がありません。

相続税の非課税限度枠を使い切った方が次にしてみる相続対策として、生前贈与の保険活用を検討してみることも良い手段だと考えています。この2つを組み合わせることで更なる節税が可能となります。

⑶将来に残すことができます

現金を生前贈与した場合には孫は自由に使えてしまい、最悪の場合には浪費して何のためにしたか分からない生前贈与になってしまう可能性があります。

しかし生前贈与した現金を元手に保険に加入した場合には、保険としてストックされていくため遠い将来において贈与者が亡くなった時に孫は現金を手にすることができるようになります。

まだ幼い孫に生前贈与する場合には現金で贈与するよりも使途を制限できるという観点から、生前贈与の保険活用は有効な手段であると言えます。

⑷納税資金を確保することができます

税理士事務所スプリングでは毎年多くの相続税申告をしていますので、様々な相続を見てきましたが一番相続人が困ってしまう相続は現金があまりないのに不動産が多い相続です。

このような相続では相続税を支払うために不動産を売却しなければいけなくなってしまいます。しかもその不動産が居住用だった場合には、相続人は相続税を支払うために住み慣れていた家から引っ越ししなければならなくなります。

残していく相続人の方々の負担を軽減するためにも保険に入っておくことは重要です。保険に入っておくことで、亡くなった後に取得する保険金で相続税の支払いをすることができます。相続税の納税資金を確保するためにも保険加入をしてみてはいかがでしょうか?

3. 弊所の取り組み

税理士事務所スプリングでは相続税申告の提出だけでなく、相続対策コンサルティングにも力を入れています。なぜなら相続税は被相続人が亡くなった時点で課税されるため、亡くなった後に節税しようと考えてもあまり意味がないからです。

生前でしたら保険に加入したり、不動産を取得したりして様々な相続対策を講じることが可能です。早くからご自身の相続と向き合うことが重要であると考えています。

弊所はCOTの資格を持つ保険会社の営業の方と連携を取っています。ご希望頂いた場合には無料で紹介していますので、ノーストップで相続対策を実施することができる環境が整っています。

相続対策をしたいとお考えの方はお気軽に下記のお問い合わせボタンからご連絡ください。まずは現状把握した上で、あなたにベストのスキームを税理士事務所スプリングが提案致します。