取得費加算の特例とは⁉相続財産を売却した場合にこの特例を適用すると節税になります!

相続により取得した財産は、現金預金・土地・家屋・有価証券などといったように多岐にわたります。取得した財産が現金預金では問題にならないですが、空き家を取得した場合には使わないのに所有し続けると毎年固定資産税の支払いが生じるといったように負担が生じます。

そこで相続した財産を一定期間内に売却すると、既に支払った相続税額の一部を譲渡資産の取得費に加算できるという優遇制度があります。それが相続財産を売却した場合の相続税の取得費加算の特例(租税特別措置法第39条)です。

今回はその特例の内容を詳しく説明致しますので、「相続財産を取得したけど使わないから売却したいな…。」とお困りの方は是非このブログをお読み頂けたら幸いです。

目次

1. 制度趣旨

基礎控除を超えると相続税を納める必要があります。そして不要な相続財産を売却し売却益がでると、その売却利益の金額に対し所得税及び住民税を納めなければなりません。

同じ財産を相続により取得し売却しただけで、相続税及び所得税・住民税を課すことは税負担があまりにも大きくなってしまうという理由から、既に負担した相続税を譲渡資産の取得費に含めることで所得税・住民税の負担を軽減するといった、相続財産を売却した場合の相続税の取得費加算の特例が定められています。

2. 適用要件

⑴相続又は遺贈により財産を取得した者であること

相続により財産を取得した相続人だけでなく、遺言書により相続人以外の方が財産を取得した場合にも適用可能です。

⑵相続財産を取得した人に相続税が課税されていること

二重課税を防止するという趣旨から定められているため、そもそも相続税を納めていない方は対象外となります。

どんな方に相続税が課税されるかについては以前こちらのブログで詳しく説明していますので、ご存知でない方はこちらのブログもお読み頂けたら幸いです。

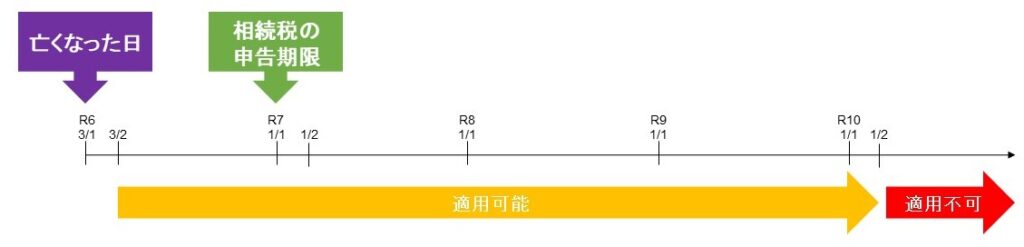

⑶相続財産を相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること

この相続税の申告期限の翌月以後3年を経過する日までに譲渡しなければならないという条件が特に重要なため、具体例を挙げて説明致します。

【事例】

令和6年3/1に被相続人が亡くなり、相続財産として取得した土地を売却したいと考えています。

相続財産を売却した場合の相続税の取得費加算の特例を適用するためには、相続財産である土地を令和6年3/2から令和10年1/1まで(※)に売却に売却する必要があります。

※相続開始のあった日(R6年3/1)の翌日(R6年3/2)から相続税の申告期限(R7年1/1)の翌日(R7年1/2)以後3年を経過する日(R10年1/1)までに譲渡

条文って難しいですね💦私も相続で取得した土地を売却したいけど、私の場合いつまでに売ればいいか分かりません。

確定申告の依頼を前向きに検討してくださることが前提ですが、お問い合わせくださったら税理士事務所スプリングがあなたがいつまでに相続財産を売却したら、相続財産を売却した場合の相続税の取得費加算の特例を適用できるかについて無料でお伝え致しますので、ご心配の方はお気軽にご連絡ください。

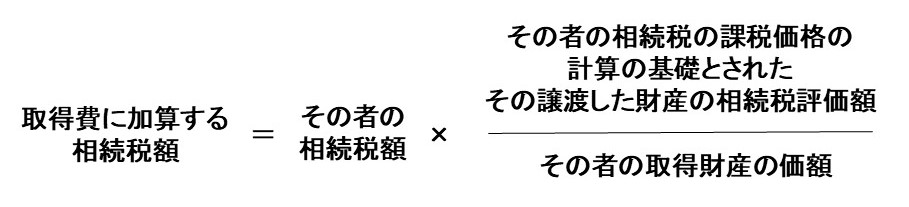

3. 取得費に加算する相続税額

【算式】

※相続時精算課税適用財産は無いものとします。

※純資産価額に加算される暦年課税分の贈与財産は無いものとします。

上記の算式を見ただけでご理解頂ける方は一部だと思いますので、具体例を挙げて説明致します。

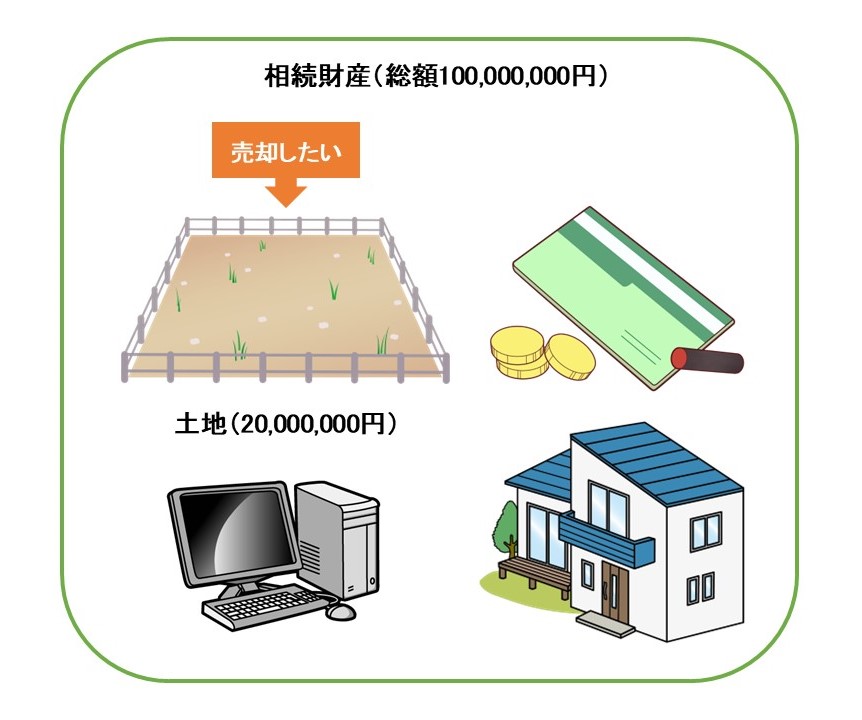

【具体例】

お父さんの相続により相続財産(総額100,000,000円)を取得しましたが、そのうち土地(相続税評価額20,000,000円)は不要なため売却したいと考えています。ちなみにその相続により相続税を3,000,000円を既に税務署に支払っています。

この場合の取得費に加算できる相続税額は下記の通りになります。

3,000,000円×(20,000,000円÷100,000,000円)=600,000円

4. 譲渡所得金額の計算

⑴算式

土地・家屋、有価証券を売却した時に生じる譲渡所得の金額は下記の算式により計算します。

相続財産を売却した場合の相続税の取得費加算の特例を適用することで加算した相続税額分だけ取得費が増えるため、課税される譲渡所得金額が少なくなり節税できます。

相続税を納めた方はこの特例の適用を忘れないようにしてください。無駄な税金を支払ったことになってしまいます。

⑵税率

①土地・家屋を譲渡した場合

長期譲渡所得(売却した年の1/1において所有期間が5年を超える場合)に該当するか、短期譲渡所得(売却した年の1/1において所有期間が5年以下の場合)に該当するかによって税率が大きく変わります。

ちなみに相続により取得した土地・家屋を売却した場合には被相続人の取得年月日を引き継ぐため、相続財産を取得後5年以下で売却しても被相続人の所有期間を合わせて5年を超えると長期譲渡所得に該当します。

| 所得税等 | 住民税 | 合計 | |

| 短期譲渡所得 | 30.63% | 9% | 39.63% |

| 長期譲渡所得 | 15.315% | 5% | 20.315% |

短期譲渡所得に該当するか長期譲渡所得に該当するかによって税率が倍近く異なるので、土地・家屋の譲渡が長期譲渡所得に該当するように売却時期を調整して売却することをお勧め致します。

②株式を譲渡した場合

株式を譲渡した時には長期譲渡所得・短期譲渡所得という概念がないため、譲渡所得に課される税率は一定となります。

| 所得税等 | 住民税 | 合計 | |

| 株式の譲渡所得 | 15.315% | 5% | 20.315% |

5. 留意事項

相続財産を売却した場合の相続税の取得費加算の特例は、租税特別措置法35条3項に定める被相続人の居住用財産を譲渡した場合の3,000万円特別控除と併用できないため、有利になる特例を選択適用するようにしてください。

被相続人の居住用財産を譲渡した場合の3,000万円特別控除って何⁉という方は以前こちらのブログで詳しく説明していますので、お読み頂けたら幸いです。

6. まとめ

いかがでしたでしょうか?今回はよく適用を失念してしまう相続財産を売却した場合の相続税の取得費加算の特例を詳しく説明致しました。

昨年の確定申告で相続財産を売却した場合の相続税の取得費加算の特例を適用せずに提出してしまい、御自身では通常の確定申告はできても相続財産を売却した場合の相続税の取得費加算の特例を適用した更正の請求書を作成するのはできないとの理由で、弊所に更正の請求を依頼してくださったお客様もいらっしゃいました。

その方が相続税申告で多額の相続税を納めていたこともあり、更正の請求を提出することで数百万もの還付金を受けることになりました。

更正の請求は法定申告期限から5年以内でしたら、税務署へ請求することができます。今回のブログを読んで「特例を適用せずに確定申告書を提出してしまった💦」という方は、まだ更正の請求が間に合うかについて確認してみることをお勧め致します。

税理士事務所スプリングは相続税だけでなく所得税・法人税とあらゆる税目に精通していますので、お客様にとってベストな対応ができるように税目を超えてアドバイスすることが可能な点を強みとしています。

様々な特例を駆使することで税理士報酬以上の価値の提供をすることをお約束致します。ご相談等がございましたらお気軽に下記のお問い合わせボタンからご連絡ください。最後までお読みくださり、誠にありがとうございました。