住宅を子どもへ相続するか、生前贈与するかで迷われている方へ 有利判定の仕方を税理士が解説致します

先日私が対応した相続相談会で、ある資産家の方からこんな相談を受けました。

私の相続対策で住宅を子どもに生前贈与した方がいいでしょうか?

確かに財産を多くお持ちの方は相続税対策として生前贈与も組み合わせることで、負担する税金を少なくすることは可能です。しかし贈与は一般的に税負担が高いため安易な選択はお勧めできません。

選択するにあたって注意すべき事項を解説しますので、相続対策をご検討の方は是非お読みください。

1. 税率差に着目します

⑴相続財産を把握します

まず最初に行うことは現状の財産を把握することです。土地・家屋・現金預金・有価証券・保険金額・債務を漏れなく挙げてみてください。

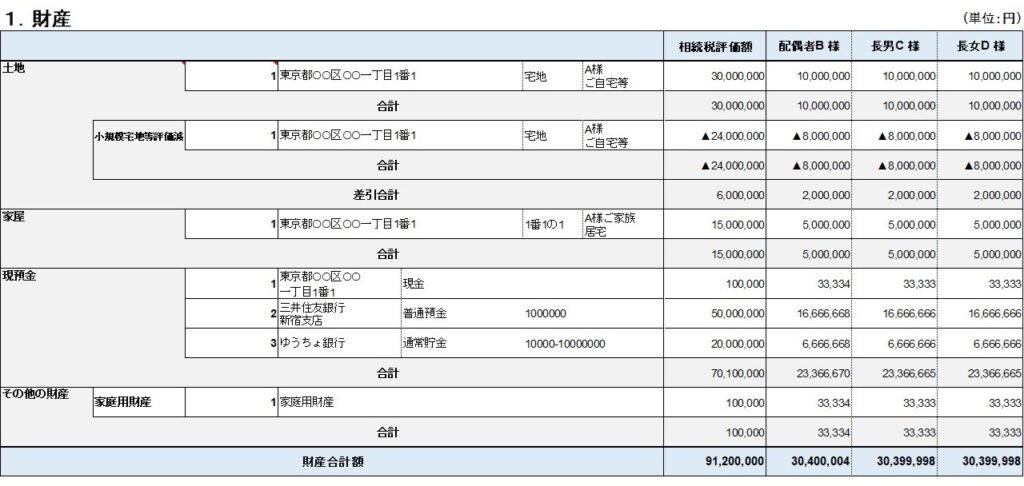

そしてその財産・債務を誰が相続するかを決めてください。イメージとしては下記の表を参考にしてください。均等でもよいですし、住宅は奥様に財産は均等みたいな形でも問題ございません。

所有している財産や取得予定者を一覧にすることで、ご自身の相続の全体像を把握することが可能となります。

⑵相続税率を下回る贈与税率が適用される贈与財産額を把握します

次にもし今亡くなってしまった場合には いくらくらい相続税が残されたご家族にかかってしまうかを把握します。相続税と贈与税はどちらも超過累進税率が採用されています。そのため財産が多い方ほど、高い税率で課税されます。

相続税率は下記の表のとおりになります。

| 各相続人が取得する金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 1,000万円超 3,000万円以下 | 15% | 50万円 |

| 3,000万円超 5,000万円以下 | 20% | 200万円 |

| 5,000万円超 1億円以下 | 30% | 700万円 |

| 1億円超 2億円以下 | 40% | 1,700万円 |

| 2億円超 3億円以下 | 45% | 2,700万円 |

| 3億円超 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

一方、贈与税率(特例税率)は下記の通りになります。

※特例税率とは、18歳以上の者が直系尊属(父・母・祖父・祖母等)から贈与を受けた時に適用される税率で、一般税率よりも低い税率で贈与税が計算されます。

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | - |

| 200万円超 400万円以下 | 15% | 10万円 |

| 400万円超 600万円以下 | 20% | 30万円 |

| 600万円超 1,000万円以下 | 30% | 90万円 |

| 1,000万円超 1,500万円以下 | 40% | 190万円 |

| 1,500万円超 3,000万円以下 | 45% | 265万円 |

| 3,000万円超 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

仮に相続税を試算した結果、各相続人が取得する金額が5,000万円超、1億円以下となり相続税率が30%になったとします。その場合には贈与税率が30%を超えない範囲内で贈与を行うと負担すべき税金(相続税+贈与税)を減らすことができます。

今回のケースでは年間600万円以下までの贈与でしたら、相続税率よりも低い税率で財産を贈与により子孫に移すことができるため有効な相続対策になると言えます。

しかし一般的に贈与税率は相続税率よりも高いため高額の贈与は逆に税負担が増えますのでご注意ください。不動産の相続税評価額は高額になることが多いことから、不動産を贈与すると贈与税率が高くなる傾向が見られます。

不動産を生前贈与した結果、将来納めるべき相続税は減ってもそれ以上に贈与税の負担が増えてしまったら相続対策として意味がありません。

それを防ぐためにも現状の相続税額をしっかり把握した上で、相続税率と贈与税率を考慮しながらスキームを練る必要があります。

なお、令和6年1月1日以降に行われる贈与に関しては、生前贈与の加算期間が7年になります。令和5年12月31日以前に行われる贈与は生前贈与の加算期間が3年だったことを考えると、生前贈与で相続対策を行っていた方には非常に痛い税制改正と言えます。

亡くなる間近に行った贈与は意味がなくなってしまうため、今まで以上に早めの対策が望まれます。生前贈与の加算期間について知りたい方は、下記のブログで詳しく説明していますので是非ご覧ください。

2. 登録免許税に着目します

不動産を取得した場合には、法務局で登記をする必要があります。その際に登録免許税を負担することになりますが、不動産を相続で取得したのか又は贈与で取得したのかによって負担すべき登録免許税の金額は大きく変わってきます。

登録免許税は不動産価額(固定資産税評価額)×税率で算定されます。

税率は取得事由によって変わりますが、相続及び贈与の場合には下記の通りです。

| 取得事由 | 税率 |

| 相続 | 0.4% |

| 贈与 | 2.0% |

不動産価額が1億円の物件を譲り受けたとします。相続で取得した場合に負担すべき登録免許税は400,000円(100,000,000円×0.4%)であるのに対し、贈与で取得した場合には登録免許税は2,000,000円(100,000,000円×2.0%)もかかってしまいます。

5倍も負担すべき税金が変わってしまうため、不動産を贈与する前には登録免許税の負担も考慮に入れて行ってください。ちなみに登記は令和6年4月1日から義務化されます。遡及適用されるとともに登記しない場合には過料の支払いという罰則もあるので、不動産を取得した場合にはきちんと名義変更をする必要があります。

以前弊所のブログで登記の義務化について詳しく説明した記事がありますので、心配になった方はこちらのブログもお読みください。

3. 不動産取得税に着目します

不動産取得税は土地・家屋等の不動産を取得した時に、取得者に対して課される税金です。登記してから3~4カ月くらいで市区町村から納税通知書が届きます。

しかし不動産取得税は相続で不動産を取得した場合には非課税となります。一方で贈与により取得した場合には不動産取得税が課されてしまいます。不動産取得税の負担の有無も考慮に入れて、不動産を生前に贈与するかについて判断する必要があります。

平成20年4月1日から令和6年3月31日までに住宅及び土地を取得した場合には、不動産取得税は下記の算式になります。

不動産取得額:固定資産税評価額×1/2×3%

ちなみに不動産を贈与により取得した場合には、不動産取得税申告書を不動産を取得した日から30日以内に提出する必要がありますが(東京都の場合)、30日以内に登記を申請した場合には不動産取得税申告書は申告不要となります。

どちらにしても不動産を取得した場合には登記をする必要がありますので、贈与により取得した場合には30日以内に登記の申請をすることをお勧め致します。弊所の連携先に司法書士もいますのでご自身で登記することが難しいとお考えの方は是非ご相談ください。

4. まとめ

いかがでしたでしょうか?よほど財産をお持ちである方でない限り、生前に住宅を贈与をすると多くの税金がかかってしまうため有効な相続対策にはならないということが分かったと思います。

実際に相続税のことだけを考えて住宅の生前贈与を実行して、後になって高額な登録免許税・不動産取得税が請求されて驚いたというお客様もいらっしゃいます。やはり思い付きで行うのではなく、事前にしっかりと負担すべき税金の総額を把握した上で相続対策を実行することが望ましいと考えます。

税理士事務所スプリングでは、資産税に強い税理士事務所として相続対策を提案する際に1つ1つのスキームに潜んでいるデメリットや注意事項を事前にしっかりお客様に伝えた上で、実行して頂くように対応しています。

相続財産が多くてご家族に負担をかけてしまうことがご心配な方は是非弊所で相談に乗りますので、お気軽にご連絡ください。まずは所有されている財産の現状把握から始めて、あなたにとってベストな相続対策ができるようにサポート致します。