相続登記の義務化がスタートします! 登記しないと罰金が生じるかも⁉

相続で取得した土地や家屋は法務局で相続登記をして、被相続人から相続人に不動産の名義を変更する必要があります。弊所に相続税申告を依頼してくださったお客様には相続税申告書の提出後に相続登記の必要性の話をして手続きをして頂くよう案内しています。なぜならもし相続人の方が当該不動産が不要になって売却することになった場合には名義変更をしていないと被相続人の名義では売ることができずに困ってしまうケースが多いからです。

また相続登記がされていない土地は、その後その所有者に相続が発生しても相続人が単にご自身の名義に変更すれば問題ない訳ではなく、過去の所有者を遡って登記していく必要があります。登記していない被相続人が増えるにつれてその分遡る人数が増え対応することが難しくなっていきます。相続ごとにきちんと相続登記を対応することが望まれます。

この相続登記が令和6年4月1日から義務化されます。不動産を相続で取得した方は留意しなければならない法改正ですので、この記事を読んで登記の手続きを検討頂けたら幸いです。

目次

1. 法改正の趣旨

土地の所有者が死亡した後も長期間にわたり相続登記がされないことで登記簿を見ても持ち主が分からず、復旧・復興事業のような公共事業に伴う用地取得取引を進められないといった問題を解決するという趣旨から、令和3年4月に「所有者不明土地問題」を防ぐための法律が成立し、相続登記が義務化されました。

実際 法務省が平成29年に行った調査では、最後に所有権の登記がされてから50年以上経過しているものが大都市地域において6.6%、中小都市・中山間地域において26.6%になっていることが報告されています。不動産取引を円滑に行うためにも相続登記をきちんと行い、土地の所有者を明確にする必要があります。

2. 相続登記の義務化の内容

被相続人から土地・家屋等の不動産を相続(遺言も含まれます。)により取得した場合には、取得したことを知った日から3年以内に法務局で相続登記の手続きをする必要があります。また遺産分割協議によって不動産を取得した相続人は、遺産分割から3年以内に相続登記する必要があります。

3. 猶予期間

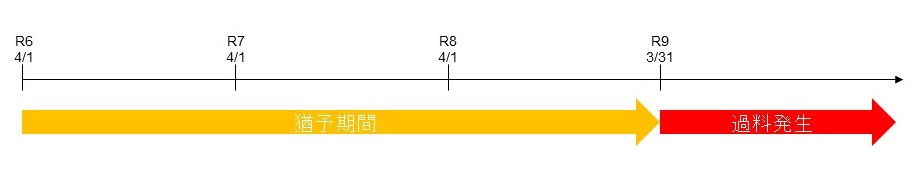

相続登記の義務化は令和6年4月1日からスタートする予定ですが、3年間の猶予期間があります。したがって令和6年4月1日より前に発生した相続により取得した不動産に関しては令和9年3月31日までに登記申請をする必要があります。

4. 遡及適用

相続登記の義務化は制度スタート前に相続が発生していた不動産も対象となります。一般的に法改正があった場合には制度後に発生したものが義務化の対象になることが多い中、この相続登記の義務化は遡及適用されるため政府の強い意向が伺えます。

したがって相続登記の義務化がスタートする令和6年4月1日より前に発生した相続により取得した不動産も義務化の対象となるため、ご注意ください。

5. 罰則

正当な理由がないのに不動産の相続を知ってから3年以内に相続登記の申請をしないと、10万円以下の過料が科される可能性があります。

この過料がどのくらいの確率で科されるかについては実際に義務化が始まる令和9年3月31日にならないと分からないですが、まだ相続登記をしていない不動産を所有している方は早めの対応が必要となります。

6. 相続人申告登記

相続人が複数いる場合には遺産分割協議が終わらないと相続登記をすることができません。しかし遺産分割協議は全てが円満に終了するものではなく、中には相続人間で争いが起きてしまい早期の遺産分割が困難な相続もあります。そこで相続人が申請義務を簡易に履行できる相続人申告登記が新たに設けられました。

これによって所有権の登記名義人である被相続人について相続が開始した旨を伝え、申請者自身が相続人である旨を申請義務である3年以内に登記官に対して申し出ることで、申請義務を履行したものとみなされます。相続人が複数いる場合でも相続人が単独で申し出ることができるため、遺産分割が長引いてしまっている場合には相続人申告登記制度を利用してみることをお勧め致します。

3年以内に相続人申告登記を行いその後遺産分割協議が終了した場合には、遺産分割成立の日から3年以内に当該不動産の相続登記の申請を行うことになります。これを超えてしまうと過料が科される恐れがあります。

7. 必要資料

相続登記をする場合には下記の資料が必要となります。相続税申告で使用する資料と重複していますので相続税申告書を税務署へ提出した後にすぐ相続登記をすることが可能です。

なお、弊所は遺産分割協議書の作成は相続税申告のサービスに含めています。下記の資料を共有頂けたら司法書士と連携して相続登記まで対応可能となっていますので、ご安心ください。

⑴戸籍謄本

①被相続人

生まれてから亡くなられるまでの全ての戸籍謄本が必要となります。本籍ごとに、その本籍のある市役所に請求する必要があります。これを集めることで不動産の所有者である被相続人の方が亡くなったことや、法定相続人を確定し他に相続人がいないことを証明することになります。

➁相続人

全員の現在戸籍が必要となります。なお、兄弟姉妹が相続人の場合には、父母の出生から亡くなられるまでの戸籍謄本が必要となり、代襲相続(子が亡くなって代わりに孫が相続人になる相続のことを意味します。)の場合には被相続人より先に亡くなった相続人の出生から亡くなられるまでの戸籍謄本をご準備ください。

※法定相続情報(相続人が誰であるかを明らかにする一覧図)がある場合には、戸籍謄本は必要ありません。

⑵住民票

①被相続人

相続登記をする場合には被相続人の住民票の除票が必要となります。被相続人のお住まいの市役所で取得することが可能です。

➁相続人

相続人全員の住民票の写し(マイナンバーが記載されていないもの)が必要となります。なお、登記申請書に相続人の住民票コードを記載した場合には省略することができます。

⑶印鑑登録証明書

相続人全員が遺産分割協議書に押印した印鑑の印鑑登録証明書が必要となります。こちらもお住まいの市役所で取得することが可能です。

8. 弊所の取り組み

相続登記の義務化は実は相続税申告を行う税理士にとっては助かる法改正になっています。なぜなら相続税申告をする際に土地の所有者が被相続人の名義になっていない場合には、被相続人の相続財産に当該土地を入れることができずに申告漏れの原因になったりするからです。

税務調査で一番恐いことは申告漏れです。税務署側は国家権力で被相続人が所有していた財産を全て調べることができますが、税理士は委任を受けないと調査することができず情報格差が理由で申告漏れが生じることもあります。財産評価の見解の相違は反論することができますが、財産漏れは指摘されたら従うしかないなく交渉することはできません。今後は被相続人が所有していた財産は被相続人の名義になっている可能性が高まるので申告漏れが生じるリスクが低くなると考えています。

しかし相続人の方々にとっては相続登記が義務化になることで、登記免許税の負担が生じたり手続きに時間がかかることから、あまり気が進まない方もいらっしゃると思われます。また知り合いに司法書士がいないことが多く、相続登記をしようとしてもどのような手続きをしたら良いか分からない方が多いと考えられます。

税理士事務所スプリングでは相続税申告を依頼してくださったお客様の負担を少しでも減らすために、不動産を相続で取得した相続人の方が希望された場合には連携先の司法書士にお繋ぎするサービスも行っています。すでに相続税申告の際に使用した戸籍・住民票・印鑑登録証明書等の資料を司法書士に弊所が提供したり、取得する不動産の情報を共有することで、お客様がまた一から説明しなくても相続登記ができる環境を整えています。

また不動産会社や家財処分のサービスを行っている会社も連携先があるため、もし相続した住宅が不要となり相続登記後に売却を検討している場合、こちらもノーストップで対応することが可能です。

弊所は税務申告だけではなく、様々な業種の会社と連携を取っていますので税務関連以外のご相談も対応可能です。お客様の一番の相談役になりたいと思いながら税理士業務を行っていますので、お困りのことがありましたらお気軽にご連絡ください。