被相続人の居住用財産を売却した場合の3,000万円の特別控除の特例について解説致します!

相続により取得する財産は、普通預金・土地・家屋・株式・保険金等といったように多岐にわたります。普通預金を相続により取得した場合には問題にならないですが、既に相続人の方々に持ち家があったり被相続人の方と離れて住んでいた場合には、被相続人の方が住んでいた土地及び家屋(以下、「空き家」と言います。)を取得しても住まないから困るといったケースも多々あります。

その場合には当該空き家を売却するという選択もありますが、そこで問題となるのは所得税や住民税等の税金です。一般的に居住用不動産を売却すると売却金が高額になるため、売却した利益に課される税金も高くなってしまいます。

今回は被相続人の方が住んでいた空き家を売った場合に是非適用すべき特例である、被相続人の居住用財産を売却した場合の3,000万円の特別控除の特例について詳しく説明しますので、相続により取得した空き家を売却予定の方がいましたら参考にして頂けたら幸いです。

【注意】

相続により取得した空き家を売却するのではなく、住んでいた家を売却する場合にはこのブログに記載した被相続人の居住用財産を売却した場合の3,000万円の特別控除の特例は適用できませんので、ご注意ください。居住用の不動産を売却した場合の特例は下記のブログに詳しく記載していますので、こちらのブログをお読みください。

1. 被相続人の居住用財産を売却した場合の3,000万円の特別控除の特例

⑴概要

相続又は遺贈により相続人の方が取得した被相続人の居住用不動産で、被相続人が亡くなったことで住む方がいなくなった空き家を売却した場合には、譲渡所得から3,000万円を控除することが可能です。譲渡所得が3,000万円以下の場合には無税で売却できたことになります。

⑵特例の対象となる空き家

①家屋

相続開始の直前において被相続人が居住の用に供していた家屋で、次の3つの要件全てを満たすものが特例の対象となります。

(A)昭和56年5/31以前に建築されたもの

※家屋の登記簿謄本で確認できます。

(B)区分所有建物登記がされている建物(分譲マンション等が該当致します。)でないこと

(C)相続開始の直前において被相続人以外に居住していた人がいなかったこと

②敷地

被相続人の居住用家屋の敷地の用に供されていた土地・借地権等が特例の対象となります。

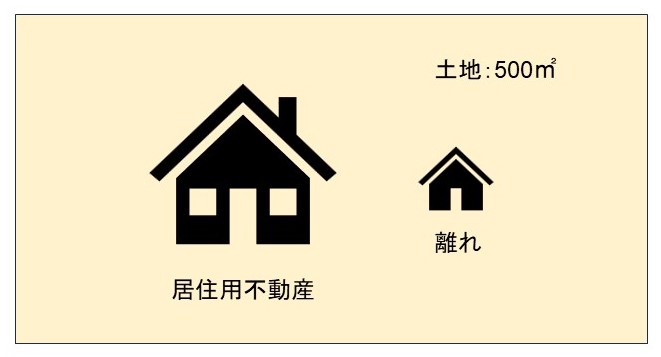

なお、相続開始の直前において一段の土地の上に、被相続人が居住していた家屋の他に、一戸建ての住宅に附属する離れ(隠居部屋、勉強部屋が該当します。)があった場合には、当該土地のうち被相続人が居住していた家屋の部分のみが対象となります。

【事例】

一段の土地(500㎡)の上に、被相続人の居住用不動産(床面積:300㎡)及び被相続人の子どもが過去に勉強部屋として使っていた離れ(床面積:100㎡)があったとします。

その場合、被相続人の居住用財産を売却した場合の3,000万円の特別控除の特例が適用できる敷地の用に供されている土地は全体の500㎡ではなく、居住用不動産の敷地の用に供されている部分である375㎡(※)のみとなります。

(※)500㎡×300㎡÷(300㎡+100㎡)=375㎡

⑶適用要件

①相続により取得した居住用財産であること

居住用不動産を売却した人が、相続又は遺贈により被相続人が居住していた家屋及び敷地の両方を取得している必要があります。相続税申告が要件で無いため、基礎控除額の範囲内で相続税申告書を税務署に提出していない相続でも適用はできます。

②売却した居住用家屋が耐震基準を満たしたものであること 又は 家屋が取り壊されること

相続により取得した被相続人の居住用不動産は古くなっていることが多いため、耐震基準を満たしたものにするか家屋を取り壊して更地にする必要があります。

なお、被相続人の居住用不動産を相続開始の時から売却の時までの間に事業の用・居住の用・貸付の用に供されていた場合には適用不可になりますので、ご注意ください。

(A)耐震基準

被相続人が居住していた家屋が売却の時において一定の耐震基準を満たしている後に売却する必要があります。耐震基準を満たしていない場合には、耐震リフォームをして耐震基準を満たしてから売却するようにしてください。

なお、令和6年1/1以降に行われる譲渡では譲渡日の翌年2/15までに耐震基準を満たせば適用できることになりました。したがって例え譲渡時点において耐震基準を満たしていなかったとしても、購入した不動産会社等が耐震リフォームをして譲渡日の翌年2/15までに耐震基準を満たせば問題ございません。

(B)取り壊し

被相続人が居住していた家屋を取り壊した後に、被相続人の居住用家屋の敷地を売却しても特例を適用できます。取り壊しの時から敷地の売却の時までの間に、建物又は構築物の敷地の用に供されていた場合には特例を適用できなくなりますので、ご注意ください。

なお、令和6年1/1以降に行われる譲渡では譲渡日の翌年2/15までに購入した不動産会社等が被相続人の居住用家屋の全てを取り壊した場合でも適用できることになりましたので、必ずしも譲渡前に更地にする必要は無くなりました。

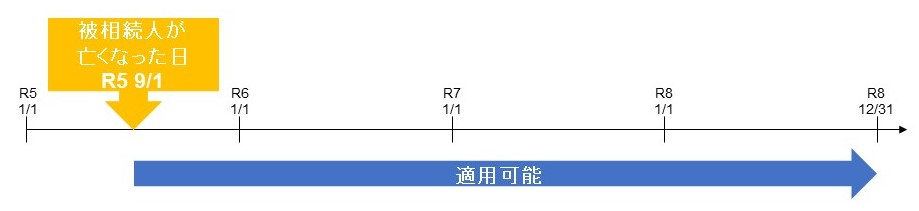

③相続開始日から3年目の年の12/31までに売却すること

【事例】

R5.9/1に被相続人が亡くなった場合には、R8.12/31までに売却しないと被相続人の居住用財産を売却した場合の3,000万円の特別控除の特例を適用できません。

④譲渡価額が1億円以下であること

上記1⑵②のように被相続人の居住用家屋と一体として利用していた部分を別途分割して売却した場合や、他の相続人が売却している場合には、相続の時から被相続人の居住用財産を売却した場合の3,000万円の特別控除の特例の適用を受けて被相続人の居住用財産を売却した日から3年目の年の12/31までの間に、分割して売却した金額や他の相続人が売却した金額も含めて譲渡価額が1億円を超えないか否かを判定するため、ご注意ください。

【事例】

R5.9/1に被相続人が亡くなって相続人が空き家をR6.9/1に売却した場合には、相続の時(R5.9/1)から被相続人の居住用財産を売却した日(R6.9/1)から3年目の年の12/31(R9.12/31)までの間(R5.9/1~R9.12/31)に、分割して売却した金額や他の相続人が売却した金額も含めて判定することになります。

⑤第三者へ売却すること

配偶者、直系血族(父・母・子・孫等)、生計を一にする親族、同族会社、内縁の妻等へ売却した場合には適用できません。

※なお、被相続人の居住用財産を売却した場合の3,000万円の特別控除の特例の適用を受ける場合には、相続財産を売却した場合の相続税額の取得費加算の特例(措法39条)を一緒に適用することはできません。

⑷添付書類

被相続人の居住用財産を売却した場合の3,000万円の特別控除の特例の適用を受ける場合には、下記の添付書類が必要となります。

①譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

※「5面」の添付が必要です。

②被相続人の居住用家屋及びその敷地等の登記事項証明書

※【譲渡所得の特例の適用を受ける場合の不動産に係る不動産番号等の明細書】に売却する不動産の不動産番号等を記載すると、登記事項証明書の添付を省略することは可能です。

③被相続人居住用家屋等確認書

※売却した居住用不動産の所在地を管轄する市区町村長から交付を受ける確認書となります。

④売買契約書の写し

※譲渡価額が1億円以下であることを明らかにするために必要となります。

⑤耐震基準適合証明書又は建設住宅性能評価書の写し

※⑶②(A)のように被相続人の居住用家屋の譲渡がある場合に必要となります。

2. 被相続人が老人ホームに入所していた場合

⑴概要

被相続人の居住用財産を売却した場合の3,000万円の特別控除の特例は、原則 相続開始の直前に被相続人が居住の用に供していたことが要件となっていますが、被相続人が老人ホーム等に入所していた場合も一定の要件を満たすと適用可能となります。

⑵適用要件

次の①~③の全ての要件を満たす場合には、居住の用に供されなくなる直前までに被相続人の居住の用に供していると特例を適用することが可能となります。

①亡くなる直前において被相続人の居住の用に供していないことにつき一定の事情があること

(A)被相続人が要介護認定(介護保険法第19条第1項)又は要支援認定(介護保険法第19条第2項)を受けていたり、認知症等により介護が必要とされていた場合(介護保険法施行規則第140条の62の4第2号)に、下記の住居に入居していたり又は施設に入居していたこと。

Ⓐ認知症対応型老人共同生活援助事業が行われる住居(老人福祉法第5条の2第6項)、養護老人ホーム(老人福祉法第20条の4)、特別養護老人ホーム(老人福祉法第20条の5)、軽費老人ホーム(老人福祉法第20条の6)又は有料老人ホーム(老人福祉法第29条の1)

Ⓑ介護老人保健施設(介護保険法第8条第28項)又は介護医療院(介護保険法第8条第29項)

Ⓒサービス付き高齢者向け住宅(高齢者の居住の安定確保に関する法律第5条第1項)

(B)被相続人が障害支援区分の認定(障害者の日常生活及び社会生活を総合的に支援するための法律第21条第1項)を受けていた場合に、下記の住居に入居していたり又は施設に入居していたこと。

Ⓐ施設入所支援(障害者の日常生活及び社会生活を総合的に支援するための法律第5条第10項)が行われる障害者支援施設(障害者の日常生活及び社会生活を総合的に支援するための法律第5条第11項)

Ⓑ共同生活援助を行う住居(障害者の日常生活及び社会生活を総合的に支援するための法律第5条第17項)

※被相続人が居住用不動産を自己の居住の用に供されなくなる直前において、被相続人が上記(A)の要介護認定又は要支援認定、上記(B)の障害支援区分の認定を受けていたか否かで判定します。

②居住の用に供されなくなった家屋が一定の要件を満たすこと

次の全ての要件を満たす必要があります。

(A)被相続人の居住の用に供されなくなった時から相続開始の直前まで、当該居住用不動産が被相続人の物品の保管の用に供されていて、事業の用や被相続人以外の者の居住の用又は貸付けの用に供されていなかったこと

(B)昭和56年5/31以前に建築されたこと

(C)区分所有建物登記がされている建物に該当しないこと(分譲マンション等が該当致します。)

(D)被相続人の居住の用に供されなくなった直前において、被相続人以外に当該居住用不動産に住んでいた人がいないこと

③被相続人が主として居住していた家屋は老人ホーム等であること

被相続人が上記①の事由により、老人ホーム等に入所した時から相続開始の直前までの間、主として居住していた家屋は当該老人ホーム等であることが条件となっています。

3. 譲渡所得金額の算定

⑴取得費

譲渡所得金額の算定する上で、被相続人の方が住んでいた土地及び家屋の取得費を算定する必要がありますが、被相続人が当該土地及び家屋を購入した時の購入代金・購入手数料を引き継ぐことになります。

また相続人が負担した登記費用・不動産取得税の金額も取得費に加えることができるため、税負担を軽減するためにも証憑資料を保管するようにしていてください。

⑵長期譲渡所得・短期譲渡所得の判定

土地・建物の譲渡所得は長期譲渡所得に該当するか、短期譲渡所得に該当するかで、負担する税金が大きく変わってしまいます。

※長期譲渡所得・短期譲渡所得って何⁉ という方はこちらのブログで詳しく説明しているので、お読み頂けたら幸いです。

取得日から売却日が5年を超えているか否かの判定する上で取得日がいつになるかが迷われますが、取得費は当該土地・建物を被相続人が取得した日で判定されます。相続により相続人が取得した日ではないので間違えないように注意してください。

4. まとめ

譲渡所得から3,000万円も控除できるため、被相続人から相続により取得した空き家を売却した場合には、この被相続人の居住用財産を売却した場合の3,000万円の特別控除の特例を是非活用したいですが、上記で説明した通り要件が煩雑なため居住用不動産を売却する前にしっかりと要件の全てを満たしているか否かについて把握する必要があります。もし適用できないのに特例を適用して申告をしてしまうと、後になって税務署からの指摘が入り修正申告をする必要が生じます。

税理士事務所スプリングでは不動産会社とも連携を組んでいますので、相続税申告書を税務署へ提出してサービスが完了するのではなく、相続により取得した財産の中に空き家があって相続人の方々が売却を希望されている場合には、連携先の不動産会社をお繋ぎするサービスも行っています。また弊所は所得税の確定申告も対応していますので、譲渡した年の翌年3/15までに提出が必要な所得税の確定申告書もご依頼頂けましたら弊所でノーストップで対応致します。

相続税申告書を税務署へ提出した後の面談時に、空き家を売却する上で被相続人の居住用財産を売却した場合の3,000万円の特別控除の特例を適用するするために、満たすべき要件や注意点も事前にお伝えするため、売却した後になって要件を満たさないため特例が使えなかったという事故を防ぐことができます。弊所では税目を超えた税務面のアドバイスを提供することができる点を強みとしています。ご相談等がございましたらお気軽にご連絡ください。