相続税額の2割加算とは? 知らずに相続すると納税額が増えるかも⁉

相続税は納税義務者が誰になるかで、実際の税負担が変わってしまう制度があります。それは相続税額の2割加算です。どんな方が相続により財産を取得すると税負担が増えるかについて事例も含めて説明致しますので、遺言書の作成や遺産分割協議の際にご注意頂けたら幸いです。知らずに進めると予想以上に相続税の負担が増えるかもしれません。

1. 制度の概要

相続税額の2割加算は該当してしまうと、その方の納めるべき相続税額は算出した金額に20%に相当する金額を加算した金額となります。

【事例】算出した相続税額が1,000,000円である方の納付すべき相続税額

⇒1,000,000円+1,000,000円×20%=1,200,000円

相続税額は課税対象となる相続財産の価額が高額であることが多いため、相続人の方が負担する額も高くなる傾向があります。しかし相続税額の2割加算に該当してしまうと、更に相続税額の負担が増えてしまうことになります。

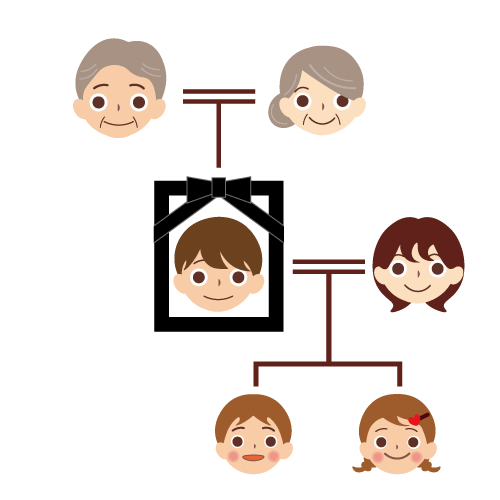

2. 対象者

相続税額の2割加算は被相続人から相続又は遺贈により財産を取得した人で、下記以外の方が適用対象者となります。

(1)被相続人の1親等の血族(長男・長女・父母)

※直系卑属である代襲相続人を含みます。(子が先に亡くなった場合の孫)

(2)被相続人の配偶者

(3)被相続人の養子となっている人

※代襲相続人となっていない直系卑属(孫)が、被相続人の養子になっている場合は含まれません。

具体的には、兄弟や甥、姪、子どもが亡くなっていない場合の孫への相続が相続税額の2割加算の対象となります。また遺言によって相続人ではない第三者が遺産を取得した場合にも対象となりますのでご注意ください。

3. まとめ

遺言書を残すと相続人の方以外にも財産を遺すことが可能です。しかしその場合には相続税額の2割加算によって余分な税負担が生じてしまいます。また子どもや両親がおらず兄弟間で遺産相続が生じた場合にも、この制度が関係してきます。加算することを忘れて遺産分割のシミュレーションをしてしまったり、税務署へ相続税申告書を提出しないように気を付けてください。

相続税額の2割加算に該当する方に財産を遺したい場合には、生前贈与の方が望ましいかもしれません。相続税額の2割加算も考慮した上で、相続と贈与どちらで財産を渡すのが有利かについて しっかり検討する必要があります。

税理士事務所スプリングでは、お客様に後悔が残らないような遺産分割ができるように様々なシミュレーションを行った上で、遺産分割案をアドバイスしています。もちろんこの相続税額の2割加算をシミュレーションにしっかり反映しています。ご相談等がございましたら、下記のお問い合わせフォームからお気軽にご連絡ください。