試算表作成のメリットとは⁉ 相続税申告のサービスとして提供しています!

税理士事務所スプリングでは相続税申告の対応をする際に税務署へ提出する相続税申告書をいきなり作るのではなく、まず試算表を作成するようにしています。この作業を間に入れることでお客様にとって多くのメリットがあります。どんなメリットがあるかを説明致しますので、相続税申告の依頼に迷われている方はご参考にして頂けたら幸いです。

目次

1. 試算表

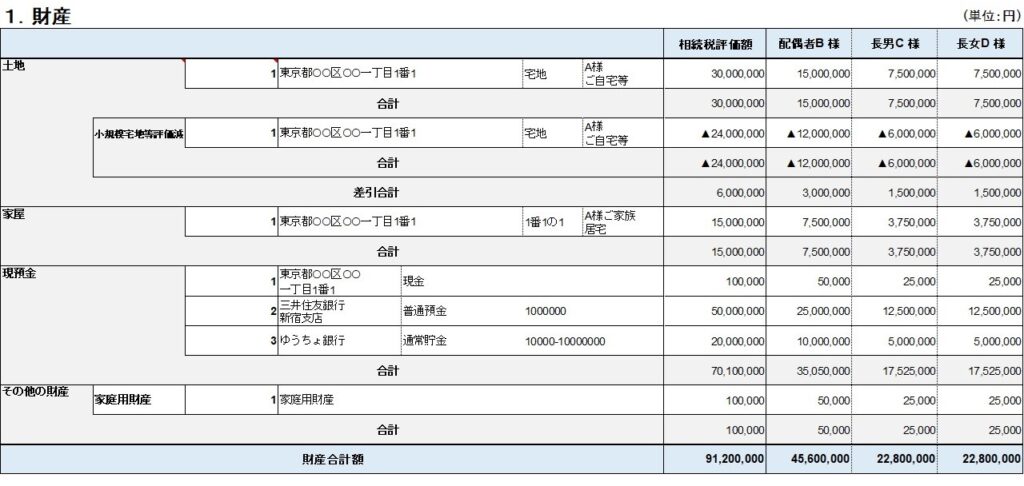

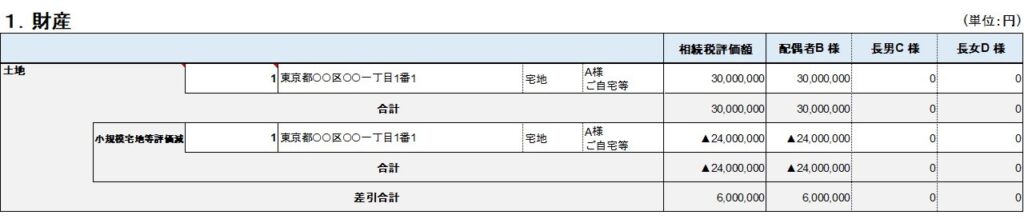

私たちはこんな試算表を作成しています。

※一部です。

2. メリット

⑴相続財産・相続税額をすぐに把握できます

試算表を作成することで、被相続人の方が所有していた相続財産にはどんな財産があるのかについてすぐに把握することができます。また相続財産の評価額がいくらあって、相続税をいくら納付しないといけないかをお客様が一目で把握することが可能となります。

例えば上記1の試算表を見るだけで相続財産の合計額の91,200,000円のうち、配偶者のB様は45,600,000円、子のC様とD様は22,800,000円を取得するといったように、誰がいくら取得するかについて把握できることは遺産分割協議をする際に非常に有意義になります。

⑵様々な遺産分割案を提案できます

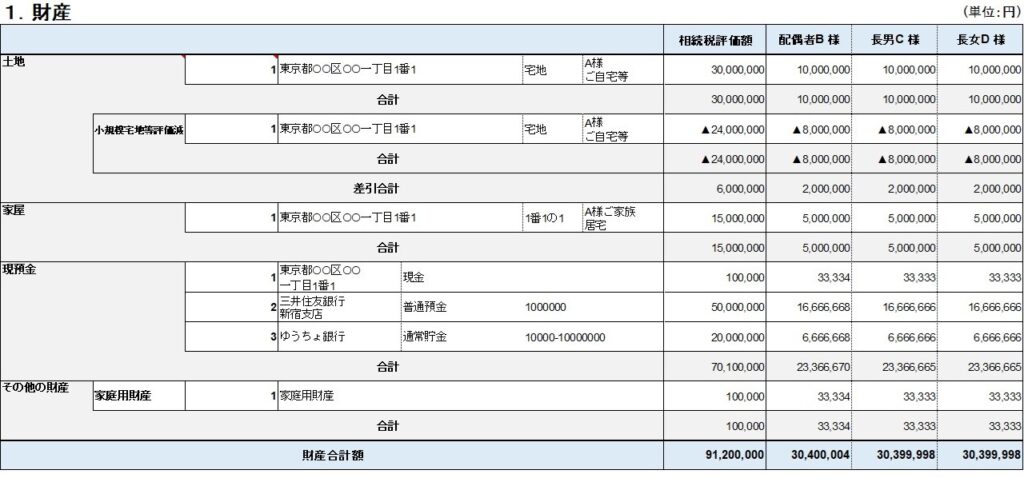

試算表を作ることで様々なパターンの遺産分割案を比較しながら選択することが可能です。上記1の試算表は法定相続分で遺産分割をしたパターン(配偶者B:1/2,長男C及び長女D:1/4)ですが、取得割合をB,C,Dが全て均等(1/3ずつ)にすることも可能ですし、取得者をBだけにすることも可能です。

また住んでいる土地及び家屋は配偶者に、残りの財産は3人で分けるといった遺産分割案で試算表を作成したりすることもできます。相続人の方々がご納得して頂くためにも様々な試算表を作成した上で遺産分割協議をすることは非常に大切であると考えています。

【例:B,C,Dが全て均等(1/3ずつ)に取得した場合】

⑶特例の適用の効果を可視化できます

相続税には様々な特例があります。この特例を上手く利用することで相続人の方々が負担すべき相続税額を軽減することが可能です。しかし税理士が口頭で説明してもどのような効果があるかを実際に相続人の方々が把握することは難しいと思われます。

その際に試算表を用いて説明することで、効果の可視化ができ特例の理解が容易となるメリットがあります。試算表を用いながら、簡単に特例の説明をしてみますので参考にして頂けたら幸いです。

①配偶者の税額軽減

相続税における配偶者の税額軽減は被相続人から配偶者が相続又は遺贈により実際に取得した正味の遺産額(遺産総額-債務・葬式費用)が1億6,000万円か、配偶者の法定相続分相当額のどちらか多い金額までは配偶者に相続税がかからないとする税額軽減制度です。

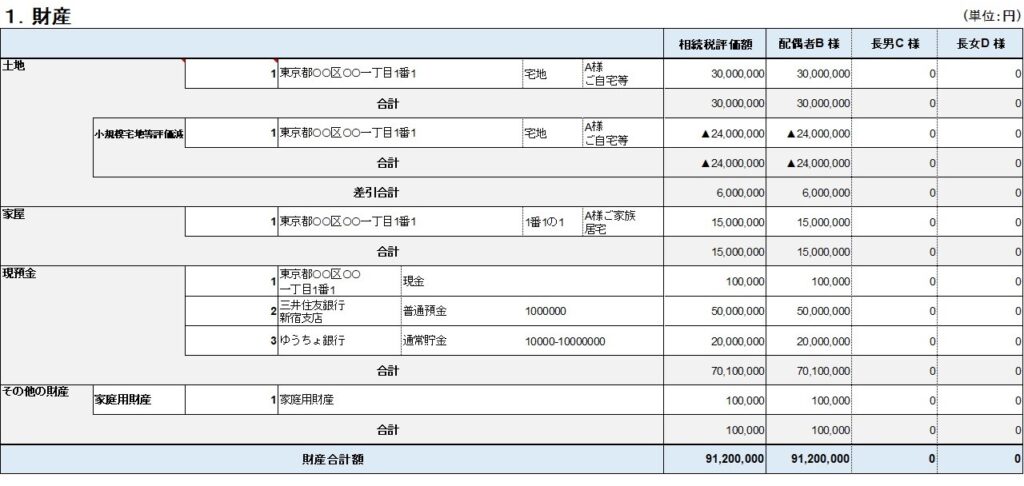

上記の試算表のように配偶者の税額軽減を最大限に利用した遺産分割案として、配偶者に全ての財産を取得させる方法もあります。

この場合、配偶者が取得した遺産総額は9,120万円と例え遺産総額から控除できる債務・葬式費用が無かったとしても1億6,000万円を超えることはないため、今回の相続で納める税金は相続財産を取得していない長男C及び長女Dはもちろんのこと、配偶者Bも0円となります(実際は今回の相続では税金がかからずに問題ないですが、配偶者Bが亡くなった時に発生する二次相続で多額の相続税を納めることになる可能性が高いため、必ずしも配偶者控除を最大限に利用する分割案が最善策ではありせん)。

遺産分割協議の際にこの試算表を見せて説明することで配偶者が法定相続分の1/2よりも多く相続財産を取得することについて、長男C及び長女Dが相続税の納税額が減るのだったら配偶者の取得分が多い分割案で問題ないと納得して、円満に遺産分割協議を終える可能性が高まります。

【留意事項】

配偶者の税額軽減を適用して納めるべき相続税額が0円になったとしても、正味の遺産額が相続税の基礎控除額【3,000万円+(600万円×法定相続人の数)】を超えている場合には相続税申告を税務署へ提出する必要がありますのでご注意ください。

➁小規模宅地等の特例

被相続人の方が事業の用又は居住の用に供していた宅地を相続により取得した場合には、一定の面積までの部分については減額することが可能です。減額の割合は下記の通りです。

| 利用区分 | 限度面積 | 減額割合 |

| 特定事業用宅地等 | 400㎡ | 80% |

| 特定居住用宅地等 | 330㎡ | 80% |

| 貸付事業用宅地等 | 200㎡ | 50% |

土地の価額を最大80%も減額できるため、小規模宅地等の特例は適用できるか否かで大きく相続税の納税額が変わってしまいます。

例えば、4人家族で亡くなられたお父さんと一緒に住んでいた方は配偶者だけで、長男と長女は別居していたとします。その場合、居住用宅地を配偶者が相続により取得した場合には小規模宅地等の特例を適用でき、当該土地(330㎡以下とします。)の相続税評価額は80%相当額を控除することが可能です。

一方で被相続人であるお父さんと一緒に住んでいなかった長男又は長女が当該土地を取得した場合には小規模宅地等の特例は適用できないです。その結果、土地の相続税評価額を減額できず負担すべき相続税も増えてしまいます。これを試算表で表すと下記のとおりになります。

(a)小規模宅地等の特例を適用できた場合

被相続人の方が居住の用に供していた土地(330㎡以下)の価額が30,000,000円であったとしても一緒に住んでいた配偶者が取得した場合には、小規模宅地等の特例が適用できるため土地の相続税評価額は80%も減額でき6,000,000円になります。遺産分割をする際には小規模宅地等の特例を適用できるように誰が取得するかについて検討することが重要です。

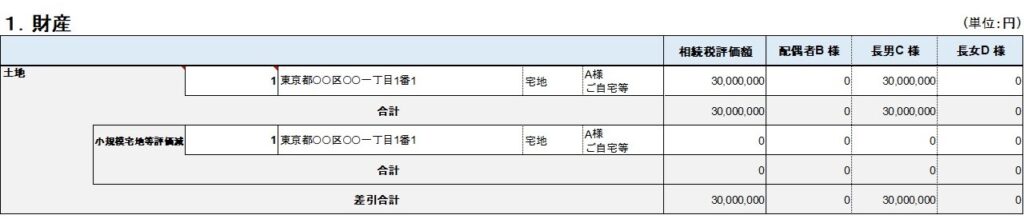

⒝小規模宅地等の特例を適用できなかった場合

被相続人の方が居住の用に供していた土地を一緒に住んでいる配偶者ではなく、別居している長男(長女でも同じになります。)が取得した場合には、当該土地に対して小規模宅地等の特例は適用できません。よって土地の相続税評価額は減額されずに30,000,000円となります。

⒞試算表を使った説明

上記(a)⒝で示したように土地は小規模宅地等の特例を適用できる相続人が取得した方が相続税評価額を大きく下げることができます。しかしこれを相続人にしっかり説明しないと相続人の全員が納得して頂くことはできません。そこで試算表でこんなにも相続税評価額が変わってしまい、結果として納付すべき相続税額も特例を適用しなかったら高額になることを目で見て分かるようにすることは重要となります。

上記の事例で、例え子どもの中に当該土地を取得したいと考えている方がいたとしても配偶者が取得した場合と比べ大きく相続税評価額が増えることを理解したら、土地を子どもが取得せずに配偶者に相続すべきと考え直す方もいると考えています。

3. 弊所の取り組み

税理士事務所スプリングでは相続税申告を税務署へ提出するだけではなく、相続人の方々の意向に沿えることができるように試算表の作成し様々な遺産分割シミュレーションをするといったような付加価値の高いサービスも提供しております。

相続で一番大切なのは相続人の方々の全員がご納得して頂いて円満に終えることだと考えています。そのためにも相続財産の全てを把握し、希望に沿った遺産分割をすることが重要です。相続人のご希望を反映した様々なシチュエーションの試算表を作成し、比較しながら話し合うことで後悔が残らない相続になるようにサポート致します。ご相談等がございましたら、お気軽にご連絡ください。