役員退職金を活用した株価引き下げ対策⁉ 事業承継の際に有効です!

非上場会社の株式(以下「取引相場のない株式」と呼びます。)の評価額が高くなってしまうと、事業承継の際に問題が生じます。後継者に株式を贈与しようとしても贈与税は税率が高いため(最高55%)、後継者が株式を取得することができず事業承継が進まない会社も多くいらっしゃいます。

取引相場のない株式の評価額を引き下げる方法の1つとして役員退職金の支給を挙げることができます。役員退職金を支給するとなぜ株価が下がるのかについて詳しく説明しますので、事業承継にお困りの方は是非この記事を読んで役員退職金の支給をご検討頂けたら幸いです。

目次

1. 取引相場のない株式の評価方法

取引相場のない株式の評価額は、類似業種比準価額及び1株当たりの純資産価額を基に計算されます。

※算式を記載しましたが、苦手な方は下記⑴⑵の最後に各価額について簡単に説明していますので、ここだけお読みください。

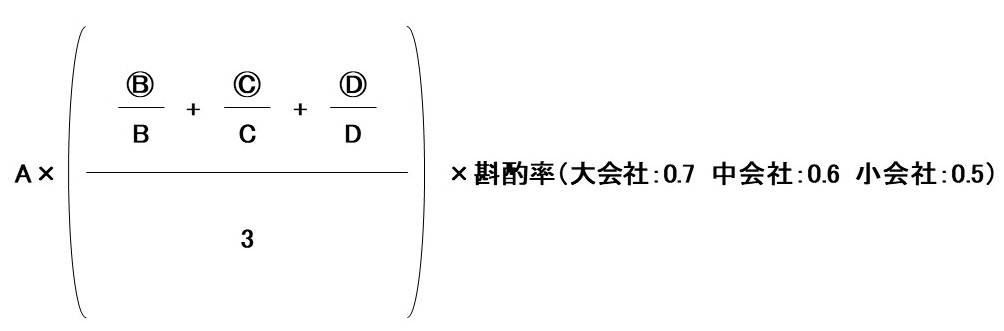

⑴類似業種比準価額

A₌類似業種の株価

Ⓑ₌評価会社の1株当たりの配当金額

Ⓒ₌評価会社の1株当たりの利益金額

Ⓓ₌評価会社の1株当たりの純資産価額(帳簿価額によって計算した金額)

B₌課税時期の属する年の類似業種の1株当たりの配当金額

C₌課税時期の属する年の類似業種の1株当たりの年利益金額

D₌課税時期の属する年の類似業種の1株当たりの純資産価額(帳簿価額によって計算した金額)

⇒簡単に説明しますと類似業種比準価額は、その会社の支払った配当金額・利益金額・純資産価額で算定されます。類似業種比準価額を下げるためには、この3つの要素を引き下げる必要があります。

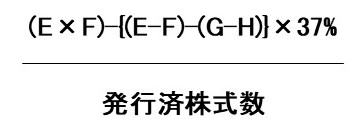

⑵1株当たりの純資産価額

E₌資産の合計額(相続税評価額)

F₌負債の合計額(相続税評価額)

G₌資産の合計額(帳簿価額)

H₌負債の合計額(帳簿価額)

⇒簡単に説明すると1株当たりの純資産価額は、決算書に記載されている直前期末の純資産価額を相続税評価額に修正し、帳簿価額を相続税評価額に修正したことにより生じた評価差額に対する法人税額等相当額を控除した価額になります。1株当たりの純資産価額を下げるためには相続税評価額で算定した資産の金額を減らしたり、負債の金額を増やす必要があります。

⑶株式の評価

①大会社の場合

類似業種比準価額と1株当たりの純資産価額のいずれか低い金額

【例】類似業種比準価額:1,200円 1株当たりの純資産価額:2,000円 発行済株式総数:100株 の大会社の株式の評価

(a)1,200円<2,000円 ∴1,200円

(b) (a)×100株=120,000円

②中会社の場合

次の算式で算出した評価額と1株当たりの純資産価額のいずれか低い金額

類似業種比準価額×L+1株当たりの純資産価額×(1-L)

※Lの割合は中会社の規模によって、0.9・0.75・0.6のいずれかになります。

【例】類似業種比準価額:1,200円 1株当たりの純資産価額:2,000円 発行済株式総数:100株 の中会社の株式の評価(Lの割合は0.75とします。)

(a)1,200×0.75+2,000×(1-0.75)=1,400円

(b) (a)<2,000円 ∴1,400円

(c) (b)×100株=140,000円

③小会社の場合

次の算式で算出した評価額と1株当たりの純資産価額のいずれか低い金額

類似業種比準価額×0.5+1株当たりの純資産価額×(1-0.5)

【例】類似業種比準価額:1,200円 1株当たりの純資産価額:2,000円 発行済株式総数:100株 の小会社の株式の評価

(a)1,200×0.5+2,000×(1-0.5)=1,600円

(b) (a)<2,000円 ∴1,600円

(c) (b)×100株=160,000円

※余談になりますが、類似業種比準価額及び1株当たりの純資産価額が同じ金額である場合、会社規模が大きくなるにつれて取引相場のない株式の評価額は小さくなります。(大会社<中会社<小会社)

ちなみに類似業種比準価額>1株当たりの純資産価額の場合には、どの会社規模であっても取引相場のない株式の評価額は1株当たりの純資産価額となり同額となります。

2. 役員退職金を支給することの効果

⑴類似業種比準価額

役員退職金を支払うことで類似業種比準価額の算定要素となる利益金額(役員退職金を費用として計上することで利益を圧縮できます。)及び純資産価額(現金預金の減少→総資産の金額の減少→純資産価額の減少)を大幅に下げることができ、類似業種比準価額を低くすることが可能です。

⑵1株当たりの純資産価額

役員退職金を支払うことでキャッシュアウトにより純資産価額の減少が見込まれ、1株当たりの純資産価額を低くすることが可能です。

⑶効果

上記⑴,⑵で説明した通り、役員退職金の支給は取引相場のない株式の評価額の算定の要素となる類似業種比準価額及び1株当たりの純資産価額のどちらも下げることができるため、事業承継の対象となる会社が大会社・中会社・小会社のどれに該当したとしても株価を引き下げることが可能です。

⑷支給しても株価が下がらない場合

事業承継を行うに当たり役員退職金を支給しても⑶のように取引相場のない株式の評価額を引き下げることができないケースもあるため注意が必要です。それは役員退職金の原資を得るために保険契約を結んでいる場合です。利益金額については役員退職金の費用と保険収益が相殺され、純資産価額については役員の退職に伴い保険金を得て、当該保険金で役員退職金を支払うことになるため、現金の変動としてはプラスマイナス0になるからです。

3. 所得税や住民税も優遇されます

役員退職金は他の所得に比べ税制面で優遇されているため、所得税及び住民税の負担が少なく税引き後の手取り金額が多くなるというメリットもあります。

【事例】役員退職金3,000万円、勤続年数30年の場合

⑴退職所得控除額:800万円+70万円×(30年₋20年)₌1,500万円

⑵課税退職所得の金額:{3,000万円₋⑴}÷2₌750万円

⑶所得税の金額:1,111,869円

⑷住民税の金額:750,000円

⑸退職金手取額:30,000,000円₋⑶₋⑷₌28,138,131円

4. 弊所の取り組み

いかがでしたでしょうか?役員退職金の支給を利用して取引相場のない株式の評価額を下げてから後継者に株式を贈与するというようなスキームを組むことで、負担しないといけない税金を大幅に少なくすることが可能です。また相続税・贈与税の節税だけでなく、役員退職金は費用として計上できるため事業承継の対象となる会社の法人税等の負担を下げることができます。法人税・所得税・相続税・贈与税・地方税と総合的に考えて事業承継の計画を練る必要があります。

税理士事務所スプリングでは株価を算定し税務署へ申告書を提出するだけではなく、事業承継に強い税理士事務所としてお客様にとってベストな選択ができるように様々なスキームを提案しております。また過去に対応した事業承継コンサルティングにおいて、大幅に税負担を軽減し円満な事業承継になるようにサポートした実績もございます。事業承継にお悩みの方で、事業承継についてのご相談や事業承継コンサルティングの依頼を希望される方がいましたら、お気軽にご連絡頂けたら幸いです。よろしくお願い申し上げます。