相次相続控除とは⁉ 10年以内に連続して相続が起きた方は必見‼

相続により財産を取得した人には相続税が課されます。しかしその相続税を支払った方が亡くなるとまたその相続人に相続税が課税されてしまいます。同じ財産を受け取っただけなのに相続の都度 相続税が課税されるのは不満に思われる方も多いのではないでしょうか?

そこで二重課税を防ぐための制度として相次相続控除が定められています。被相続人の方から相続により財産を取得した方で「確か直近の相続で被相続人の方が相続税を支払っていたな…。」という記憶がある相続人の方は、是非この記事をお読み頂けたら幸いです。あなたが負担する相続税が減るかもしれません。

目次

1. 適用対象者

次の全ての要件を満たす必要があります。これらを満たすと相続人の方が負担すべき相続税額を減少させることが可能です。

⑴被相続人の相続人であること

次の方が対象となります。

①配偶者

➁子ども(子どもが亡くなって代襲相続の場合には孫も該当します。)

③父母(子どもや代襲相続の場合には孫もいない場合)

④兄弟姉妹等(子どもや代襲相続の場合には孫、父母もいない場合)

※相続を放棄した人及び相続権を失った人は除かれます。

⑵相続開始前10年以内に開始した相続より被相続人が財産を取得していること

被相続人の方が相続、遺贈(遺言書等により被相続人の方の財産を、法定相続人以外の人に承継する方法を言います。)、相続時精算課税による贈与によって財産を10年以内に取得していることが要件となっています。

実務上では被相続人の戸籍謄本から直近で親族が亡くなっていることを気づくことが多いですが、相続人の方からも税理士に「直近に他にも相続が発生してますよ」と事前に情報共有して頂けたら助かります。

⑶相続開始前10年以内に開始した相続より取得した財産について、被相続人に対し相続税が課税されたこと

過去の相続税申告書で確認をします。申告が終わっても相続税申告書を10年間は保管していてくださったら幸いです。被相続人の方が納めた相続税額が無ければ、相次相続控除の額は算出されません。

2. 相次相続控除の額

⑴ C÷(B-A)

※求めた割合が100/100を超えるときは、100/100とします。

⑵A×⑴×D/C×(10年-E)/10年=各相続人の相次相続控除額

A:今回の被相続人が前の相続の際に課された相続税額

B:今回の被相続人が前の相続の際に取得した純資産価額

※取得財産の価額+相続時精算課税適用財産の価額-債務及び葬式費用の金額

C:今回の相続、遺贈や相続時精算課税に係る贈与によって財産を取得した全ての人の純資産価額の合計額

D:今回のその相続人の純資産価額

E :前の相続から今回の相続までの期間

※1年未満の期間は切り捨てます。

3. 具体例

【事例】

令和1年12月1日に父親が亡くなった際に、母親が相続財産を30,000,000円を取得し相続税を3,000,000円支払いました(説明の関係上、配偶者控除は考慮しないこととします)。

令和5年6月10日に母親が亡くなった際の相続財産は100,000,000円で、長男及び長女が50,000,000円ずつ取得した場合の1人当たりの相次相続控除額は下記の通りになります。

【計算】

A: 3,000,000円

B: 30,000,000円

C:100,000,000円

D: 50,000,000円

E : 3年(R1.12/1~R5.6/10)

⑴100,000,000円÷(30,000,000円- 3,000,000円)>100/100 ∴100/100

⑵3,000,000円×100/100×50,000,000円/100,000,000円×(10年-3年)/10年=1,050,000円

4. 相次相続控除の効果

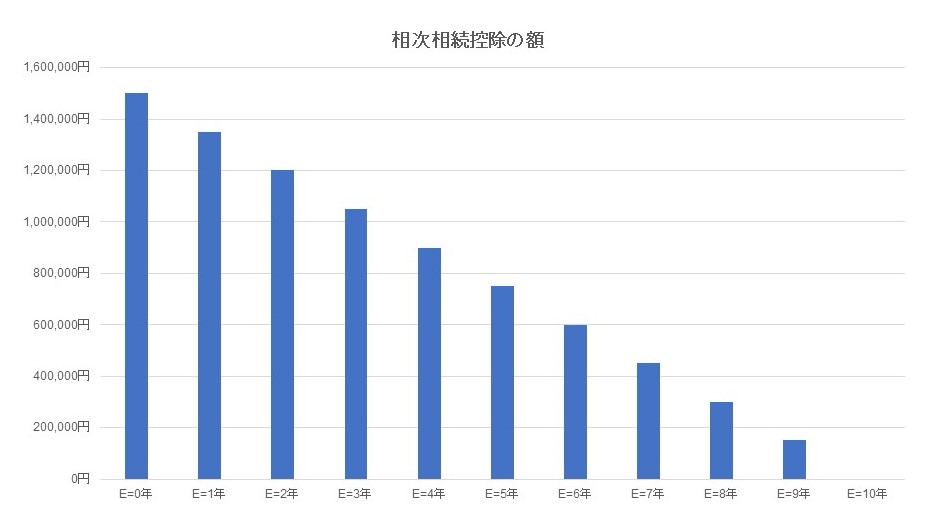

相続税額から控除できる相次相続控除の金額は、1回目の相続から2回目の相続まで年数を重ねるにつれ段々減少してしまいます。上記3の事例でEの年数だけ変えて説明致します。

| E:前の相続から今回の相続までの期間 | 相次相続控除の額 |

| 1年未満(E=0年) | 1,500,000円 |

| 1年以上2年未満(E=1年) | 1,350,000円 |

| 2年以上3年未満(E=2年) | 1,200,000円 |

| 3年以上4年未満(E=3年) | 1,050,000円 |

| 4年以上5年未満(E=4年) | 900,000円 |

| 5年以上6年未満(E=5年) | 750,000円 |

| 6年以上7年未満(E=6年) | 600,000円 |

| 7年以上8年未満(E=7年) | 450,000円 |

| 8年以上9年未満(E=8年) | 300,000円 |

| 9年以上10年未満(E=9年) | 150,000円 |

| 10年以上(E=10年) | 0円 |

上記の表やグラフから分かるように、前の相続から今回の相続までの期間が1年未満(E=0年)の場合には被相続人の方が負担した相続税額の全額(財産を取得した相続人全員が適用した相次相続控除の額を合計した場合。)を控除できますが、1年増えるにつれ一人当たり150,000円(Eが0年の時の相次相続控除の額の10%)ずつ減少していきます。

そして前の相続から今回の相続までの期間が10年以上が経ってしまうと相次相続控除によって相続税から控除できる金額は0円となります。あまり望ましい状況ではないですが、相続が親族内で短期間に発生すると効果が大きい制度となっています。

5. 適用を忘れてしまった場合

「相次相続控除を適用せずに税務署へ相続税申告書を提出していた場合には、納めすぎていた税金は還付されないでしょうか?」という質問をお客様から受けたことがありますが、実は還付される方法があります。

それは相続税の更正の請求書(過去に行った申告において納付した税金が過大であった場合に、減額更正を求める書面)を税務署へ提出することです。しかしこちらは期限があって、法定申告期限から5年以内に提出しなければ還付されなくなるため、ご注意ください。

6. 添付書類

相次相続控除を適用した相続税申告書を税務署へ提出する際に、必要とされている添付書類は特に定められていません。しかし税理士事務所スプリングでは相次相続控除額の計算の根拠となった、過去の相続税申告書の一部である被相続人の方が負担した相続税額を把握できる第1表を添付して提出するようにしています。

なぜなら税務署が相続税申告書や添付書類を見ただけで計算根拠を把握できるようにすることで、税務調査に入られるリスクを下げることが理由です。税務調査では相続人の方に多くの精神的苦痛や時間をかけてしまうため、可能な限り調査に入られないように相続税申告書の提出時に様々な対策を取っています。

7. まとめ

相次相続控除の適用により上記3の事例では納付すべき相続税額を1人当たり1,050,000円減らすことができます。相次相続控除は1回目の相続と違う税理士に依頼した場合、気づかず申告してしまう可能性もありますので事前に情報共有頂くことをお勧め致します。

税理士事務所スプリングでは相続人の方々の税負担が可能な限り少なくなるように利用可能な制度は全て適用した上で、税務署へ相続税申告書を提出しております。このブログでも弊所が相続税申告の提出の際に適用している特例の説明を挙げていきます。興味を持たれた方がいましたら、是非他の記事もお読み頂けたら幸いです。

税理士事務所スプリングでは資産税に強い税理士事務所として多くの相続税申告を対応しています。ご相談等がございましたら、お気軽にご連絡ください。